Prima di pubblicare la LETTERA APERTA AL PRESIDENTE A.M.A.S.E.S ANDREA CONSIGLIO E AL REDATTORE CAPO DELLA RIVISTA UFFICIALE SALVATORE GRECO, nel rinviare all’articolo COMMISSIONE A.M.A.S.E.S SULL’ANATOCISMO: LA MISTIFICAZIONE DELLA VERITÀ MATEMATICA UTILIZZANDO LA NORMATIVA e all’articolo COMMISSIONE A.M.A.S.E.S SULL’ANATOCISMO: LA MISTIFICAZIONE DELLA VERITÀ MATEMATICA UTILIZZANDO LA NORMATIVA DELL’EX PROF. CACCIAFESTA, si evidenziano due circostanze che permettono di comprendere il perché vi è stata la redazione della LETTERA APERTA.

La prima circostanza è ilpaleseCONFLITTO DI INTERESSEdel PRESIDENTE COMMISSIONE SULL’ANATOCISMO A.M.A.S.E.S PRESSACCO FLAVIO

1990 – 1998: componente del C.d.A. Banca Popolare di Cividale (attuale CIVIBANK – GRUPPO SPARKASSE);

2005-2008: Presidente del C.d.A. di MedioCredito FVG SpA (attuale BANCA MEDIOCREDITO DEL FRIULI VENEZIA GIULIA)

Dal 2013 ad oggi: Componente del comitato di indirizzo della Fondazione Cassa di Risparmio FVG (attuale BANCA MEDIOCREDITO DEL FRIULI VENEZIA GIULIA)

oggi: Presidente Collegio dei Probiviri di BANCA TER

Si evidenzia che il PRESIDENTE COMMISSIONE SULL’ANATOCISMO A.M.A.S.E.S PRESSACCO FLAVIO quando ha pubblicato nel 2023 l’articolo “Amortization plans in simple, compound and hybrid framework: a unifying approach” nella rivista DECISIONS IN ECONOMICS AND FINANCE e quando ha pubblicato nel 2024 l’articolo “Input/output-style approach to standardized traditional amortization plans” nella rivista DECISIONS IN ECONOMICS AND FINANCE ha avuto la “faccia tosta”di dichiarare insieme a ZIANI LAURA “The authors declare that they have no conflict of interest”.

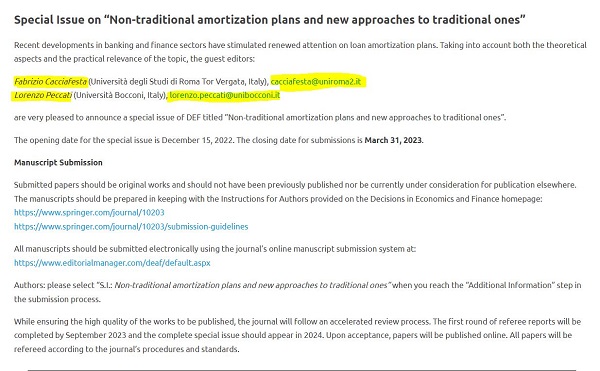

La seconda circostanza è ilpaleseCONFLITTO DI INTERESSE della RIVISTA UFFICIALE A.M.A.S.E.S “DECISIONS IN ECONOMICS AND FINANCE” che nel 2023 ha determinato una “Special Issue” di articoli con l’argomento “Non-traditional amortization plans and new approaches to traditional ones” dove iguest editorerano 2 (FABRIZIO CACCIAFESTA e PECCATI LORENZO) dei 9 membri della “COMMISSIONE A.M.A.S.E.S SULL’ANATOCISMO” (PRESIDENTE COMMISSIONE SULL’ANATOCISMO A.M.A.S.E.S PRESSACCO FLAVIO, FABRIZIO CACCIAFESTA, PECCATI LORENZO, ZIANI LAURA, FRANCESCA BECCACECE, FAVERO GINO, PAOLA FERSINI, LI CALZI MARCO, NARDINI FRANCO).

Di seguito il testo della LETTERA APERTA AL PRESIDENTE A.M.A.S.E.S ANDREA CONSIGLIO E AL REDATTORE CAPO DELLA RIVISTA UFFICIALE SALVATORE GRECO.

Caro Presidente, caro Direttore,

come è noto, uno dei doni della civiltà occidentale alla cultura umana è la nozione di razionalità dialogica — dove «si ritiene razionale ciò che è argomentato in forma pubblica per sottoporsi al controllo di altre argomentazioni che lo confermino o lo smentiscano», come hanno scritto due studiosi della materia.

Lo stesso progresso culturale e scientifico si basa sulla razionalità dialogica, che ha come presupposto la visibilità delle idee proposte nell’arena della discussione pubblica, che sola può permettere all’umanità di districarsi tra mille diatribe e interessi divergenti. Attraverso la razionalità dialogica ci poniamo idealmente al di sopra delle passioni individuali, oltrepassando gli interessi di parte che lacerano il tessuto sociale.

Forse meno noto è che da alcuni anni in Italia un accesissimo dibattito sui piani di ammortamento, nato nelle aule dei tribunali, assorbe anche le energie di studiosi di matematica finanziaria, che non di rado si improvvisano giuristi. La stessa AMASES – Associazione per la Matematica Applicata alle Scienze Economiche e Sociali – ha preso una posizione netta nel dibattito, promuovendo il 26 febbraio 2021, in modalità remota, la giornata di lavoro “Il problema dell’anatocismo nei mutui: riflessioni nell’AMASES” a cui hanno partecipato attivamente diversi soci. La presenza di pareri discordi da parte dei relatori e la conseguente impossibilità di produrre un unico documento di sintesi hanno comportato la necessità di portare l’argomento all’attenzione dell’Assemblea Ordinaria dei soci del 9 ottobre 2021. Come riporta il verbale di quell’Assemblea, la questione è trattata nell’ambito delle “Varie ed eventuali” e senza che l’argomento fosse compreso nell’ordine del giorno. La proposta di costituire un gruppo di lavoro per l’elaborazione di un documento di sintesi viene approvata dai 52 soci presenti (il numero degli iscritti all’Associazione è circa 500). Successivamente, il 3 novembre 2021, l’allora Presidente comunica la composizione del gruppo di lavoro che prevede la partecipazione di tutti i relatori della giornata del 26 febbraio 2021 con l’esclusione di quei relatori che avevano manifestato posizioni di dissenso rispetto a quelle espresse dai componenti del costituito gruppo di lavoro. A dicembre 2022 l’AMASES pubblica un rapporto scientifico dal titolo “Anatocismo nei piani di ammortamento standardizzati tradizionali” firmato dai nove studiosi componenti il gruppo di lavoro con l’approvazione dell’allora Presidente e di tutti i membri del Comitato Scientifico.

Queste premesse servono a chiarire il contesto che ha accompagnato la decisione di AMASES di promuovere, subito dopo questi eventi, la pubblicazione di un numero speciale della rivista ufficiale dell’Associazione dal titolo “Non-traditional amortization plans and new approaches to traditional ones”, mostrando in apparenza una certa apertura, anche di respiro internazionale, al dibattito sul tema.

Queste premesse servono anche a motivare lo stupore che ci ha assalito quando abbiamo appreso che a fare da supervisione al numero speciale della rivista ufficiale della associazione AMASES, dedicato ai piani di ammortamento non tradizionali, era stato scelto, sorprendentemente, proprio uno studioso, firmatario del rapporto scientifico AMASES sull’anatocismo, che sul tema non può essere considerato super partes. Questa scelta ci ha fatto comprendere che la suddetta apertura era solo apparente, e ci siamo detti che sarebbe stato un po’ come se la Chiesa Cattolica avesse chiamato il Cardinal Bellarmino a giudicare Giordano Bruno e Galileo Galilei.

I risultati di quella scelta sorprendente e impropria non si sono fatti attendere e sono verificabili empiricamente: tutti i contributi pubblicati nel suddetto numero speciale rappresentano solo una delle due posizioni in campo, nessun contributo “non tradizionale” o comunque non in linea con la posizione espressa nel rapporto AMASES è stato pubblicato.

Non intendiamo qui entrare nel merito delle posizioni in campo, che devono appunto confrontarsi pubblicamente in altre sedi, per sottoporsi al controllo di altre argomentazioni che le confermino o le smentiscano. Intendiamo invece chiedere come possa avvenire questo confronto se a sorvegliare l’ingresso nell’arena della discussione pubblica c’è uno dei contendenti? Come può dispiegarsi un progresso culturale e scientifico, che consenta all’umanità di districarsi tra mille diatribe e interessi divergenti, se uno dei contendenti esercita una censura preventiva su ciò che viene detto? Il Cardinal Bellarmino agiva in nome della Chiesa Cattolica, e ci sembra lecito a questo punto chiedere se, nell’operare la scelta suddetta, sorprendente e inopportuna, l’Associazione non abbia finito per assumersi l’onere di diventare una specie di chiesa, in violazione del suo statuto. Se così fosse, data la natura intrinsecamente dialogica dell’attività scientifica e razionale, poiché solo il confronto pubblico può mettere in discussione posizioni dogmatiche che oscurano la comprensione delle cose e dunque intaccano la lucidità di visione del Legislatore e dei pubblici poteri, dovremmo anche chiederci se la scelta fatta sia compatibile con la storia del progresso civile, culturale e scientifico, nella quale il nostro Paese può vantare una posizione di assoluto rilievo.

Speriamo che a questo punto sia anche chiaro il motivo di questa lettera aperta: non è qui in gioco un nostro interesse individuale, ma un bene pubblico.

Distinti Saluti,

Eliana ANGELINI, professore ordinario di Economia degli Intermediari Finanziari

Antonio ANNIBALI, professore ordinario di Metodi Matematici dell’Economia e delle Scienze Attuariali e Finanziarie (f.r.)

Carla BARACCHINI, professore associato di Metodi Matematici dell’Economia e delle Scienze Attuariali e Finanziarie

Cristina CAROLI COSTANTINI, professore ordinario di Probabilità e Statistica Matematica

Fausto DI BIASE, professore associato di Analisi Matematica

Carlo MARI, professore ordinario di Metodi Matematici dell’Economia e delle Scienze Attuariali e Finanziarie

Maurizio PARTON, professore ordinario di Geometria

Graziano ARETUSI, Dottore di ricerca in Statistica Applicata

Francesco OLIVIERI, Attuario

Avv. Marco FESTELLI, Presidente Confconsumatori

Avv. Ivano GIACOMELLI, Presidente CODICI-Centro per i Diritti del Cittadino

Avv. Antonio TANZA, Presidente Adusbef – Associazione Difesa Utenti Servizi Bancari E Finanziari

VOLUME I sul portale www.youcanprint.it

In particolare, vi è tutta la costruzione matematica INEDITA di DEVIS ABRIANI sulle diverse ponderazioni dei periodi rateali (Anno Civile Corretto (365/365 e 366/366), Anno Civile Non Corretto (365/365 e 366/365), Anno Misto (365/360 e 366/360), Anno Commerciale (360/360) del Montante in Semplice e Composto, della rata costante posticipata (Francese) in Semplice (in t_0 e in t_m) e Composto (in t_0 e in t_m) e della rata variabile posticipata (Italiano) in Semplice (in t_0 e in t_m) e Composto (in t_0 e in t_m)

VOLUME II sul portale www.youcanprint.it

In particolare, si illustra: a) l’obbligo giuridico dell’uso della ponderazione dei periodi rateali dell’anno civile corretto spiegata da Devis Abriani nel VOLUME 1 PRINCIPI DI MATEMATICA FINANZIARIA BASILARI PER COMPRENDERE I FINANZIAMENTI RATEALI; b) la prova matematica/empirica che il Regime Composto (“Francese” o “Italiano”) è illecito ex art. 821 c.c.; c) la prova matematica/empirica che unicamente il Regime Semplice con impostazione iniziale in t_0 (“Francese” o “Italiano”) rispetta ad ogni istante temporale l’art. 821 c.c.; d) la prova matematica/empirica che il Regime Semplice con impostazione finale in t_m (“Francese” o “Italiano”) NON rispetta ad ogni istante temporale l’art. 821 c.c.; e) la modalità matematica/empirica corretta giuridicamente per il calcolo della Tentata Truffa e della Truffa Consumata; f) la modalità matematica/empirica corretta giuridicamente per il calcolo della Tentata Truffa Attualizzata da utilizzare per la verifica dell’Usurarietà del contratto; g) la prova matematica/empirica dell’impossibilità di determinazione dell’aliquota dell’indeterminatezza contrattuale del tasso corrispettivo se si usa il Regime Semplice con impostazione finale in t_m a causa dell’asintoto verticale; h) la prova matematica/empirica dei reati di Truffa e Autoriciclaggio di Cassa Depositi Prestiti per i finanziamenti concessi agli Enti locali.