ABSTRACT

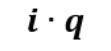

Dato che nell’ordinanza della Cassazione Civile del 19/03/2025 n. 7382 si legge “… (…) … si osserva che la Corte territoriale – come detto – ha rilevato che il petitum risultava del tutto omesso con conseguente vizio dell’editio actionis essendosi l’appellante limitato a richiedere CTU contabile nonché l’accoglimento dei motivi di impugnazione senza che dette richieste fossero corredate da ALCUN CONCRETO RIFERIMENTO ai rapporti contrattuali oggetto di causa, bensì solo da DISSERTAZIONI ASTRATTE – dedotte attraverso una PERIZIA DI PARTE DEL TUTTO TEORICA – su CAPITALIZZAZIONE e USURARIETÀ degli interessi, e senza che, quindi, potesse comprendersi in quale modo l’eventuale loro accoglimento avrebbe potuto effettivamente riflettersi sulle situazioni giuridiche dedotte in giudizio. Rispetto a detta argomentazione il ricorrente non indica in questa sede – com’era necessario ex art. 366 comma 1 n. 4 e 6 c.p.c. – né i passaggi della sentenza impugnata che intende censurare, né le ragioni per cui essi dovrebbero essere cassati, sicché va ribadito che l’odierna istante contrappone un motivo di censura che è privo di specificità e autosufficienza … (…) …”, per poter evidenziare sia lamanipolazione della verità matematicasia le conseguentiincongruenti interpretazioni giuridicheespresse nellemotivazionidell’ordinanza che obiter dictum fa rinvio ai principi di diritto espressi dalla CASSAZIONE CIVILE, SEZIONI UNITE, SENTENZA DEL 29-05-2024 N. 15130, si utilizza sia il regolamento contrattuale dell’atto di mutuo ipotecario del 10/05/2005 sia le prime 4 quietanze delle rate pagate dal cliente il 10/06/2005, il 10/07/2005, il 10/08/2005 e il 10/09/2005 di questo mutuo a TASSO VARIABILE.

CASSAZIONE CIVILE, ORDINANZA DEL 19-03-2025 N. 7382

CORTE D’APPELLO DI VENEZIA, SENTENZA DEL 02-11-2020 N. 2861

ATTO COMPLETO DEL MUTUO IPOTECARIO DEL 10 MAGGIO 2005

ALLEGATO PIANO DI AMMORTAMENTO DELL’ATTO DI MUTUO IPOTECARIO DEL 10 MAGGIO 2005

QUIETANZE DELLE PRIME 4 RATE PAGATE DAL CLIENTE DEL MUTUO A TASSO VARIABILE DEL 10 MAGGIO 2005

ANALISI TECNICA DEL MUTUO IPOTECARIO DEL 10 MAGGIO 2005

Nell’ATTO DI ACCETTAZIONE DI FINANZIAMENTO CON GARANZIA IPOTECARIA del 10/05/2005 si legge che CASSA DI RISPARMIO DI LUCCA SPA “ha deliberato in data 21 aprile 2005 di accordare il mutuo richiesto per l’importo di euro 250.000,00 alle condizioni precisate nella proposta contrattuale già consegnata dalla Banca stessa alla Parte Finanziata e costituita – oltre che dalla copia integrale del presente atto – da -) Lettera di proposta contrattuale ed informativa pre-contrattuale relativa al mutuo concesso; -) Capitolato di patti e delle condizioni generali; -) Piano di Ammortamento; -) Documento di Sintesi. Documenti che si allegano rispettivamente sotto le lettere “A“, “B“, “C” e “D” al presente atto per formarne parte integrante e sostanziale. 2 – Preso atto che la somma mutuata è già stata dalla Banca erogata e risulta accreditata su apposito conto infruttifero a nome della Parte Finanziata, questa riconosce a detto accredito effetto liberatorio per la Banca, e rilascia pertanto alla medesima ampia e liberatoria quietanza.”

L’ATTO DI ACCETTAZIONE DI FINANZIAMENTO CON GARANZIA IPOTECARIA del 10/05/2005 CASSA DI RISPARMIO DI LUCCA SPA stabilisce: “Articolo 4 (Termini e modalità di rimborso) La Parte finanziata si obbliga a rimborsare il mutuo in mesi 180 mediante il pagamento di 180 rate mensili posticipate di ammortamento, comprensive di capitale ed interessi, al tasso indicato nel successivo articolo 5, come da piano di ammortamento allegato al presente atto sotto la lettera “C” per farne parte integrante e sostanziale. Articolo 5 (Interessi) 1- Il tasso di interesse per la prima rata di ammortamento è stabilito nella misura del 3,756% nominale annuo e conseguentemente detta rata viene determinata in ragione di euro 1.818,80. 2- Per le rate successive alla prima, il tasso di interesse è stabilito nell’EURIBOR 3 MESI, rilevato dal Comitato di Gestione dell’Euribor l’ultimo giorno lavorativo bancario del mese che precede la data di decorrenza di ogni rata, maggiorato di uno spread di 1,600 punti percentuale. Alla data odierna il valore del nominato parametro di indicizzazione è pari a 2.156%…. (…)… 5- Gli INTERESSI DI MORA, dovuti dalla Parte Finanziata in tutti i casi previsti nel presente contratto, saranno calcolati ad un tasso pari al 2,000 punti percentuali in più del tasso applicato al mutuo nel momento in cui dovesse verificarsi la mora … (…) … dal giorno della scadenza della rata e fino al momento del pagamento a carico della Parte finanziata ed a favore della Banca. Su detti interessi non è consentita la capitalizzazione periodica. Articolo 6 (Indicatore Sintetico di Costo) … (…) … l’Indicatore Sintetico di Costo (I.S.C.) per il presente finanziamento è, alla data odierna pari al 3,925% annuo.”

Conseguentemente, nell’ATTO DI ACCETTAZIONE DI FINANZIAMENTO CON GARANZIA IPOTECARIA del 10/05/2005 di CASSA DI RISPARMIO DI LUCCA SPA NESSUNA NORMA CONTRATTUALE è presentesul REGIME COMPOSTO DEGLI INTERESSIadottato, sulla METODOLOGIA DI CALCOLO sia degli INTERESSI CORRISPETTIVI sia degli INTERESSI DI MORA (ANNO CIVILE CORRETTO 365/365 e 366/366 o ANNO CIVILE NON CORRETTO 365/365 e 366/365 o ANNO MISTO 365/360 e 366/360 o ANNO COMMERCIALE 360/360), sull’indicazione della percentuale del TASSO PERIODALE sia degli INTERESSI CORRISPETTIVI sia degli INTERESSI DI MORA, sull’indicazione della METODOLOGIA DI CALCOLOdella percentuale del TASSO PERIODALE sia degli INTERESSI CORRISPETTIVI sia degli INTERESSI DI MORA (si rinvia all’articolo del PROTOTIPO FOGLIO INFORMATIVO MUTUI in vigore dal 10/09/2009 al 31/10/2016).

Nell’ALLEGATO “A“ “Lettera di proposta contrattuale ed informativa pre-contrattuale relativa al mutuo concesso” si legge “.. (…) … Vi comunichiamo che le SPESE DI ISTRUTTORIA ammontano ad euro 1.250,00, il TASSO DI INGRESSO del mutuo oggetto è determinato in ragione del 3,756% nominale annuo e che, conseguentemente l’INDICATORE SINTETICO DI COSTO per il finanziamento in parola è pari al 3,925% annuo … (…) …”. Conseguentemente, nell’ALLEGATO “A“ NESSUNA NORMA CONTRATTUALE è presentesul REGIME COMPOSTO DEGLI INTERESSI adottato, sulla METODOLOGIA DI CALCOLO sia degli INTERESSI CORRISPETTIVI sia degli INTERESSI DI MORA (ANNO CIVILE CORRETTO 365/365 e 366/366 o ANNO CIVILE NON CORRETTO 365/365 e 366/365 o ANNO MISTO 365/360 e 366/360 o ANNO COMMERCIALE 360/360), sull’indicazione della percentuale del TASSO PERIODALE sia degli INTERESSI CORRISPETTIVI sia degli INTERESSI DI MORA, sull’indicazione della METODOLOGIA DI CALCOLOdella percentuale del TASSO PERIODALEsia degli INTERESSI CORRISPETTIVI sia degli INTERESSI DI MORA (si rinvia all’articolo del PROTOTIPO FOGLIO INFORMATIVO MUTUI in vigore dal 10/09/2009 al 31/10/2016).

Nell’ALLEGATO “B“ “Capitolato di patti e delle condizioni generali” NESSUNA NORMA CONTRATTUALE è presentesul REGIME COMPOSTO DEGLI INTERESSIadottato, sulla METODOLOGIA DI CALCOLO sia degli INTERESSI CORRISPETTIVI sia degli INTERESSI DI MORA (ANNO CIVILE CORRETTO 365/365 e 366/366 o ANNO CIVILE NON CORRETTO 365/365 e 366/365 o ANNO MISTO 365/360 e 366/360 o ANNO COMMERCIALE 360/360), sull’indicazione della percentuale del TASSO PERIODALE sia degli INTERESSI CORRISPETTIVI sia degli INTERESSI DI MORA, sull’indicazione della METODOLOGIA DI CALCOLOdella percentuale del TASSO PERIODALE sia degli INTERESSI CORRISPETTIVI sia degli INTERESSI DI MORA (si rinvia all’articolo del PROTOTIPO FOGLIO INFORMATIVO MUTUI in vigore dal 10/09/2009 al 31/10/2016).

Nell’ALLEGATO “C“ “Piano di Ammortamento” NESSUNA NORMA CONTRATTUALE è presentesul REGIME COMPOSTO DEGLI INTERESSI adottato, sulla METODOLOGIA DI CALCOLO degli INTERESSI CORRISPETTIVI (ANNO CIVILE “CORRETTO 365/365 e 366/366” o ANNO CIVILE “NON CORRETTO 365/365 e 366/365” o ANNO “MISTO 365/360 e 366/360” o ANNO “COMMERCIALE 360/360”), sull’indicazione della percentuale del TASSO PERIODALE degli INTERESSI CORRISPETTIVI, sull’indicazione della METODOLOGIA DI CALCOLOdella percentuale del TASSO PERIODALE degli INTERESSI CORRISPETTIVI (si rinvia all’articolo del PROTOTIPO FOGLIO INFORMATIVO MUTUI in vigore dal 10/09/2009 al 31/10/2016). NON solo, dato che nellaincongruente interpretazione giuridica espressa nellemotivazionidell’ordinanza della Cassazione Civile del 19/03/2025 n. 7382, con un rinvioobiter dictumai principi di diritto espressi dalla CASSAZIONE CIVILE, SEZIONI UNITE, SENTENZA DEL 29-05-2024 N. 15130, si afferma che “ii) se il piano di ammortamento riporta “la chiara e inequivoca indicazione dell’importo erogato, della durata del prestito, del tasso di interesse nominale (TAN) ed effettivo (TAEG), della periodicità (numero e composizione) delle rate di rimborso con la loro ripartizione per quote di capitale e di interessi”, neppure sorge alcun vulnus in termini di trasparenza, giacché il mutuatario ha integrale cognizione, nei limiti di ciò che è possibile, degli elementi, giuridici ed economici, del contratto.“, si evidenzia che nell’ALLEGATO “C“ “Piano di Ammortamento” NESSUNA NORMA CONTRATTUALE è presente sull’indicazione della percentuale sia del TASSO NOMINALE ANNUALE degli INTERESSI CORRISPETTIVI sia del TAE o TASSO ANNUALE EFFETTIVO degli INTERESSI CORRISPETTIVI che non tiene conto delle SPESE E COMMISSIONI sia del TAEG o TASSO ANNUALE EFFETTIVO GLOBALE degli INTERESSI CORRISPETTIVI che tiene conto delle SPESE E COMMISSIONI.

Nell’ALLEGATO “D“ “Documento di Sintesi” si legge, quanto alle SPESE E COMMISSIONI, “… (…) … Importo iscrizione ipotecaria (sull’importo erogato) euro 200,00 … (…) … Incasso rata euro 3,00 … (…) …”, quanto al TASSO, “… (…) … In caso di TASSO VARIABILE, il tasso di interesse è stabilito da un parametro di riferimento (di norma EURIBOR) maggiorato da un determinato spread. Al variare del citato parametro, varierà in egual misura – sia in aumento che in diminuzione – il tasso di interesse applicato al mutuo, con conseguente ricalcolo del piano di ammortamento sul CAPITALE RESIDUO.” Questa NORMA CONTRATTUALE impone laMETODOLOGIA DI CALCOLO del PIANO DI AMMORTAMENTO “NUOVO AD OGNI RATA” sia della COMPONENTE CAPITALE (QUOTA CAPITALE e DEBITO RESIDUO) sia della COMPONENTE INTERESSI CORRISPETTIVI (QUOTA INTERESSE) anche se NON specifica sia ilREGIME COMPOSTO DEGLI INTERESSI adottato sia la METODOLOGIA DI CALCOLO degli INTERESSI CORRISPETTIVI (ANNO CIVILE CORRETTO 365/365 e 366/366 o ANNO CIVILE NON CORRETTO 365/365 e 366/365 o ANNO MISTO 365/360 e 366/360 o ANNO COMMERCIALE 360/360) sia laMETODOLOGIA DI CALCOLOdella percentuale del TASSO PERIODALE VARIABILE degli INTERESSI CORRISPETTIVI (si rinvia all’articolo del PROTOTIPO FOGLIO INFORMATIVO MUTUI in vigore dal 10/09/2009 al 31/10/2016).

Pertanto, la volontà dolosa dei bancari latu sensu di CASSA DI RISPARMIO DI LUCCA SPA di violare la norma imperativa dell’art. 821, comma 3, c.c. applicando il REGIME COMPOSTO nel periodo di AMMORTAMENTO lo si desume implicitamente dal combinato disposto delle norme del regolamento contrattuale che stabiliscono sia la somma erogata di euro250.000,00sia il numero di rate mensili di180da pagarsi dal 10 giugno 2005 al 10 giugno 2020 sia dal tasso annuo (TAN) del solo AMMORTAMENTO della prima rata del3,756%sia del valore della prima rata costante posticipata di euro1.818,80(dato presente espressamente sia in contratto sia nell’allegato PDA). Infatti, se si usa la formula del PRINCIPIO DI EQUITÀ del REGIME COMPOSTO del sistema “FRANCESE” (NB: nomen iuris NON previsto espressamente per il calcolo degli INTERESSI CORRISPETTIVI) che applica la ponderazione dei periodi rateali dell’ ANNO “COMMERCIALE 360/360” (NB: la modalità di conteggio NON è prevista espressamente per il calcolo degli INTERESSI CORRISPETTIVI) e il tasso mensile NON equivalente dello 0,313% determinato con l’equazione del PRINCIPIO DI EQUIVALENZA del REGIME SEMPLICE

(NB: né l’aliquota del tasso periodale né la modalità di calcolo della stessa sono previste espressamente nelle norme pattizie per il calcolo degli INTERESSI CORRISPETTIVI) discendente dal tasso annuo nominale del 3,756% si ottiene sia del valore della prima rata costante posticipata di euro1.818,80sia gli importi delle QUOTE CAPITALI e delle QUOTE INTERESSE dell’ALLEGATO “C“ “Piano di Ammortamento“: si tratta o dell’equazione del PRINCIPIO DI EQUITÀ del REGIME COMPOSTO con impostazione iniziale in t_0 o della formula del PRINCIPIO DI EQUITÀ del REGIME COMPOSTO con impostazione finale in t_m dato che il risultato numerico è identico[1] nel REGIME ESPONENZIALE qualunque equazione sia impiegata.

Prima rata costante posticipata di euro1.818,80calcolata con il PRINCIPIO DI EQUITÀ del REGIME COMPOSTO con impostazione iniziale in t_0

Di seguito, il prospetto determinato con la nostra PIATTAFORMA DI VALUTAZIONE E CALCOLO IN LOCALE MUTUI ma anche il SOFTWARE GRATUITO DEL SITO prevede questo calcolo.

Prima rata costante posticipata di euro1.818,80calcolata con il PRINCIPIO DI EQUITÀ del REGIME COMPOSTO con impostazione finale in t_m

Di seguito, il prospetto determinato con la nostra PIATTAFORMA DI VALUTAZIONE E CALCOLO IN LOCALE MUTUI perché il SOFTWARE GRATUITO DEL SITO non prevede questo calcolo.

Non solo, la volontà dolosa dei bancari latu sensu di CASSA DI RISPARMIO DI LUCCA SPA di violare la norma imperativa dell’art. 821, comma 3, c.c. applicando il REGIME COMPOSTO nel periodo di AMMORTAMENTO lo si desume implicitamente “dal ricalcolo del piano di ammortamento sul CAPITALE RESIDUO“ nella fase di esecuzione del contratto attraverso l’analisi delle 4 quietanze allegate che mostra un identico calcolo rate pagate dal cliente il 10/06/2005, il 10/07/2005, il 10/08/2005 e il 10/09/2005 di questo mutuo a TASSO VARIABILE.

In primis, si evidenzia che anche nelle 4 quietanze allegateNON si indicala percentuale del TASSO PERIODALE VARIABILE impiegato nel conteggio degli INTERESSI CORRISPETTIVI eNON si specifica sia ilREGIME COMPOSTO DEGLI INTERESSI adottato sia la METODOLOGIA DI CALCOLO degli INTERESSI CORRISPETTIVI (ANNO CIVILE CORRETTO 365/365 e 366/366 o ANNO CIVILE NON CORRETTO 365/365 e 366/365 o ANNO MISTO 365/360 e 366/360 o ANNO COMMERCIALE 360/360) sia laMETODOLOGIA DI CALCOLOdella percentuale del TASSO PERIODALE VARIABILE degli INTERESSI CORRISPETTIVI (si rinvia all’articolo del PROTOTIPO FOGLIO INFORMATIVO MUTUI in vigore dal 10/09/2009 al 31/10/2016).

Quanto alla 1 quietanza della 1 rata pagata il 10/06/2005, si è già illustrato in precedenza: l’importo di euro1.818,80si ottiene utilizzando la formula del PRINCIPIO DI EQUITÀ del REGIME COMPOSTO del sistema “FRANCESE” che applica la ponderazione dei periodi rateali dell’ ANNO “COMMERCIALE 360/360” con i parametri della SOMMA EROGATA di euro250.000,00, delle180da rate mensili posticipate, dell’inizio dell’ammortamento del 10/05/2005, del tasso annuo (TAN) del solo AMMORTAMENTO del3,756%e del tasso mensile NON equivalente dello 0,313% determinato con l’equazione del PRINCIPIO DI EQUIVALENZA del REGIME SEMPLICE. Conseguentemente, l’imposizione del vincolo matematico del DEBITO RESIDUO equo nel REGIME COMPOSTO (si rinvia all’articolo MORICONI 1994 IL PIANO DI AMMORTAMENTO FRANCESE DELLA RATA CALCOLATA CON IL PRINCIPIO DI EQUITÀ DEL REGIME COMPOSTO SI DETERMINA PRIORITARIAMENTE CON “A FIGURATO M AL TASSO I”) fa si che la prima rata costante posticipata di euro1.818,80ha una QUOTA CAPITALE di euro1.036,30e una QUOTA INTERESSE per differenza di euro782,50 e, quindi, dopo il pagamento, il DEBITO RESIDUO è pari ad euro 248.963,70(i dati sono coincidenti sia nella 1 quietanza sia nell’ALLEGATO “C“ “Piano di Ammortamento“).

Di seguito, il prospetto determinato con la nostra PIATTAFORMA DI VALUTAZIONE E CALCOLO IN LOCALE MUTUI ma anche il SOFTWARE GRATUITO DEL SITO prevede questo calcolo.

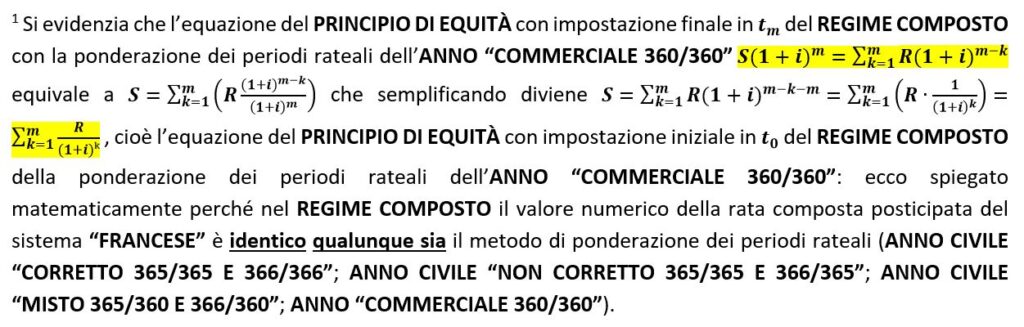

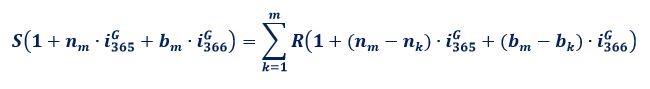

Nel rinviare all’articolo LEVI 1964 PRINCIPIO DI SCINDIBILITÀ dove si evidenzia che “quando si utilizzano leggi scindibili, sono possibili notevoli semplificazioni algebriche”, nel REGIME COMPOSTO, grazie al PRINCIPIO DI SCINDIBILITÀ, il DEBITO RESIDUO equo fra le parti si ottiene NON solo calcolando, dapprima, il valore attuale delle rate ancora a scadere all’epoca di impostazione dell’equilibrio e, poi, calcolando il valore montante di tale sommatoria attualizzata all’epoca in cui si vuole determinare il debito residuo, ma, in virtù delle semplificazioni conseguenti alla proprietà delle potenze, è possibile anche determinarlo semplicemente conteggiando il valore attuale delle rate ancora a scadere direttamente al periodo rispetto al quale si vuole precisare il DEBITO RESIDUO equo. In altre parole, nel caso di leggi scindibili, quale è la legge degli INTERESSI COMPOSTI, la determinazione del DEBITO RESIDUO equo fra le parti può prescindere dalla data di impostazione dell’equilibrio finanziario perché lo stesso si può calcolare semplicemente precisando il valore attuale delle rate future direttamente all’epoca t_n senza prima riportare tutti i valori all’epoca di impostazione.

Nell’evidenziare che il debito principale da un punto di vista giuridico è un’OBBLIGAZIONE UNICA nonostante vi siano scadenze periodiche e, quindi ogni pagamento di rata non può essere considerato un debito autonomo (si rinvia sia a Cassazione Civile, sentenza del 06/02/2004 n. 2301sia a Cassazione Civile, sentenza del 30/08/2011 n. 17798 sia a Cassazione Civile, sentenza del 10/02/2023 n. 4232 sia all’articolo LA MOLTIPLICAZIONE FRA IL TASSO E IL DEBITO RESIDUO DEL SISTEMA FRANCESE È NEL REGIME COMPOSTO ANCHE NEL PREAMMORTAMENTO DOVE LE QUOTE CAPITALI SONO PARI A ZERO sia all’articolo SOSPENSIONE PAGAMENTO QUOTE CAPITALE: SOLO IL REGIME SEMPLICE CON IMPOSTAZIONE INIZIALE IN t_0 CON LA PONDERAZIONE DEI PERIODI RATEALI DELL’ANNO CIVILE CORRETTO RISPETTA AD OGNI ISTANTE TEMPORALE L’ART. 821, COMMA 3, CODICE CIVILE sia all’articolo LA VERITÀ STORICA MATEMATICA È COMPROMESSA DAL “SUICIDIO” DOTTRINALE DEL TEAM ANNIBALI ATTUARIALE sia all’articolo IL PROF. CARLO MARI PROVA DA UN PUNTO DI VISTA MATEMATICO IL “SUICIDIO” DOTTRINALE DEL TEAM ANNIBALI ATTUARIALE), il Prof. LEVI ci evidenzia che solo nel REGIME COMPOSTO, grazie al PRINCIPIO DI SCINDIBILITÀ, è possibile calcolare matematicamente la medesima rata costante posticipata (nel caso del mutuo analizzato, la prima rata costante posticipata di euro1.818,80) utilizzando i valori numerici del DEBITO RESIDUO mantenendo, da una parte, gli stessi parametri iniziali (nel caso del mutuo analizzato, la ponderazione dei periodi rateali dell’ ANNO “COMMERCIALE 360/360” , il tasso annuo (TAN) del solo AMMORTAMENTO del3,756%e il tasso mensile NON equivalente dello 0,313% determinato con l’equazione del PRINCIPIO DI EQUIVALENZA del REGIME SEMPLICE) e, dall’altra, modificando sia la data di inizio ammortamento sia il numero di rate residue (nel caso del mutuo analizzato, se si usa il DEBITO RESIDUO di euro248.963,70risultante dopo il pagamento della 1 rata, la data di inizio ammortamento diventa del 10/06/2005 e il numero di rate mensili posticipate residue è di 179).

Di seguito, il prospetto determinato con la nostra PIATTAFORMA DI VALUTAZIONE E CALCOLO IN LOCALE MUTUI ma anche il SOFTWARE GRATUITO DEL SITO prevede questo calcolo.

Conseguentemente, utilizzando per i mutui a TASSO VARIABILE le semplificazioni matematiche del REGIME COMPOSTO illustrate dal Prof. LEVI per i prestiti a TASSO FISSO, a seguire le illustrazioni algebriche delle quietanze successive al primo pagamento del 10/06/2005.

Quanto alla 2 quietanza della 2 rata pagata il 10/07/2005, l’importo di euro1.818,92si ottiene utilizzando la formula del PRINCIPIO DI EQUITÀ del REGIME COMPOSTO del sistema “FRANCESE” che applica la ponderazione dei periodi rateali dell’ ANNO “COMMERCIALE 360/360” con i parametri del DEBITO RESIDUO di euro 248.963,70, delle179da rate mensili posticipate residue, dell’inizio dell’ammortamento del 10/06/2005, del tasso annuo (TAN) del solo AMMORTAMENTO del3,757%e del tasso mensile NON equivalente dello 0,313083% determinato con l’equazione del PRINCIPIO DI EQUIVALENZA del REGIME SEMPLICE. Conseguentemente, l’imposizione del vincolo matematico del DEBITO RESIDUO equo nel REGIME COMPOSTO (si rinvia all’articolo MORICONI 1994 IL PIANO DI AMMORTAMENTO FRANCESE DELLA RATA CALCOLATA CON IL PRINCIPIO DI EQUITÀ DEL REGIME COMPOSTO SI DETERMINA PRIORITARIAMENTE CON “A FIGURATO M AL TASSO I”) fa si che la seconda rata costante posticipata di euro1.818,92ha una QUOTA CAPITALE di euro1.039,46e una QUOTA INTERESSE per differenza di euro779,46 e, quindi, dopo il pagamento, il DEBITO RESIDUO è pari ad euro247.924,24.

Di seguito, il prospetto determinato con la nostra PIATTAFORMA DI VALUTAZIONE E CALCOLO IN LOCALE MUTUI ma anche il SOFTWARE GRATUITO DEL SITO prevede questo calcolo.

Quanto alla 3 quietanza della 3 rata pagata il 10/08/2005, l’importo di euro1.816,22si ottiene utilizzando la formula del PRINCIPIO DI EQUITÀ del REGIME COMPOSTO del sistema “FRANCESE” che applica la ponderazione dei periodi rateali dell’ ANNO “COMMERCIALE 360/360” con i parametri del DEBITO RESIDUO di euro 247.924,24, delle178da rate mensili posticipate residue, dell’inizio dell’ammortamento del 10/07/2005, del tasso annuo (TAN) del solo AMMORTAMENTO del3,735%e del tasso mensile NON equivalente dello 0,311250% determinato con l’equazione del PRINCIPIO DI EQUIVALENZA del REGIME SEMPLICE. Conseguentemente, l’imposizione del vincolo matematico del DEBITO RESIDUO equo nel REGIME COMPOSTO (si rinvia all’articolo MORICONI 1994 IL PIANO DI AMMORTAMENTO FRANCESE DELLA RATA CALCOLATA CON IL PRINCIPIO DI EQUITÀ DEL REGIME COMPOSTO SI DETERMINA PRIORITARIAMENTE CON “A FIGURATO M AL TASSO I”) fa si che la seconda rata costante posticipata di euro1.816,22ha una QUOTA CAPITALE di euro1.044,56e una QUOTA INTERESSE per differenza di euro771,66 e, quindi, dopo il pagamento, il DEBITO RESIDUO è pari ad euro246.879,68.

Di seguito, il prospetto determinato con la nostra PIATTAFORMA DI VALUTAZIONE E CALCOLO IN LOCALE MUTUI ma anche il SOFTWARE GRATUITO DEL SITO prevede questo calcolo.

Quanto alla 4 quietanza della 4 rata pagata il 10/09/2005, l’importo di euro1.818,67si ottiene utilizzando la formula del PRINCIPIO DI EQUITÀ del REGIME COMPOSTO del sistema “FRANCESE” che applica la ponderazione dei periodi rateali dell’ ANNO “COMMERCIALE 360/360” con i parametri del DEBITO RESIDUO di euro 246.979,68, delle177da rate mensili posticipate residue, dell’inizio dell’ammortamento del 10/08/2005, del tasso annuo (TAN) del solo AMMORTAMENTO del3,755%e del tasso mensile NON equivalente dello 0,312917% determinato con l’equazione del PRINCIPIO DI EQUIVALENZA del REGIME SEMPLICE. Conseguentemente, l’imposizione del vincolo matematico del DEBITO RESIDUO equo nel REGIME COMPOSTO (si rinvia all’articolo MORICONI 1994 IL PIANO DI AMMORTAMENTO FRANCESE DELLA RATA CALCOLATA CON IL PRINCIPIO DI EQUITÀ DEL REGIME COMPOSTO SI DETERMINA PRIORITARIAMENTE CON “A FIGURATO M AL TASSO I”) fa si che la seconda rata costante posticipata di euro1.818,67ha una QUOTA CAPITALE di euro1.046,14e una QUOTA INTERESSE per differenza di euro772,53 e, quindi, dopo il pagamento, il DEBITO RESIDUO è pari ad euro 245.833,54.

Di seguito, il prospetto determinato con la nostra PIATTAFORMA DI VALUTAZIONE E CALCOLO IN LOCALE MUTUI ma anche il SOFTWARE GRATUITO DEL SITO prevede questo calcolo.

Nel rinviare all’articolo LA COMPONENTE CAPITALE DEL PIANO DI AMMORTAMENTO SIA DEL REGIME COMPOSTO SIA DEL REGIME SEMPLICE È UNA MISCELA DI INTERESSI E CAPITALE, alla luce di quanto appena mostrato da un punto di vista matematico -empirico, il “ricalcolo del piano di ammortamento sul CAPITALE RESIDUO“ fatto dai bancari latu sensu di CASSA DI RISPARMIO DI LUCCA SPA nella fase di esecuzione del contratto dimostra che l’importo delle nuove QUOTE CAPITALE, dei nuoviDEBITI RESIDUI e delle nuove QUOTE INTERESSE è conseguenziale all’applicazione della formula del PRINCIPIO DI EQUITÀ del REGIME COMPOSTO del sistema “FRANCESE” che usa la ponderazione dei periodi rateali dell’ ANNO “COMMERCIALE 360/360” e il nuovotasso mensile NON equivalente determinato con l’equazione del PRINCIPIO DI EQUIVALENZA del REGIME SEMPLICE utilizzando il nuovotasso annuale.

Non solo, dato che il Prof. BONFERRONI nell’articolo BONFERRONI 1937 IL PIANO DI AMMORTAMENTO LINEARE DELLA RATA CALCOLATA CON IL PRINCIPIO DI EQUITÀ DEL REGIME SEMPLICE CON IMPOSTAZIONE INIZIALE IN t_0 e il Prof. MARI nell’articolo IL PROF. CARLO MARI PROVA DA UN PUNTO DI VISTA MATEMATICO IL “SUICIDIO” DOTTRINALE DEL TEAM ANNIBALI ATTUARIALE evidenziano che da un punto di vista matematico l’applicazione del PRINCIPIO DI EQUITÀ con impostazione iniziale in t_0 del REGIME SEMPLICE è un’OBBLIGAZIONE UNICA nonostante vi siano scadenze periodiche e, quindi ogni pagamento di rata non può essere considerato un debito autonomo, il “ricalcolo del piano di ammortamento sul CAPITALE RESIDUO“ conseguenziale all’applicazione della formula del PRINCIPIO DI EQUITÀ del REGIME COMPOSTO del sistema “FRANCESE” fatto dai bancari latu sensu di CASSA DI RISPARMIO DI LUCCA SPA nella fase di esecuzione del contratto prova “aldilà di ogni ragionevole dubbio“ ex art. 533, comma 1, c.p.p. il loro dolo sia del reato di TRUFFA, sia del reato di USURA sia del reato di AUTORICICLAGGIO in quanto gli stessi sono dotati della DILIGENZA DEL BUON BANCHIERE ex art. 1176, comma 2, c.c. definita dalle sentenze della Corte di Cass. Civile del 24/09/2009 n. 20543 e del 30/01/2006 n. 1865.

Di seguito, il prospetto determinato con la nostra PIATTAFORMA DI VALUTAZIONE E CALCOLO IN LOCALE MUTUI perché il SOFTWARE GRATUITO DEL SITO non prevede questo calcolo che evidenzia, con le regole matematiche illustrate dal Prof. BONFERRONI e dal Prof. MARI, il corretto ricalcolonel REGIME SEMPLICE con impostazione iniziale in t_0 delle prime 4 quietanze delle rate pagate dal cliente il 10/06/2005, il 10/07/2005, il 10/08/2005 e il 10/09/2005 di questo mutuo a TASSO VARIABILE. In altre parole, il corretto ricalcolonel REGIME SEMPLICE con impostazione iniziale in t_0 delle prime 4 quietanze determina il diverso e più basso valore numerico della prime 4 rate (1 rata: euro1.753,45contro euro1.818,80; 2 rata: euro1.753,54contro euro1.818,92; 3 rata: euro1.751,56contro euro1.816,22; 4 rata: euro1.753,35contro euro1.818,67), rate che hanno un piano di ammortamento con valori numerici di QUOTE CAPITALE e di QUOTE INTERESSE diversi da quelli precisati nel REGIME COMPOSTO del sistema “FRANCESE” delle prime 4 quietanze della Banca.

Pertanto, alla luce della fattispecie concreta di determinazione di una nuova COMPONENTE CAPITALE conseguenziale all’applicazione della formula del PRINCIPIO DI EQUITÀ del REGIME COMPOSTO del sistema “FRANCESE” che usa la ponderazione dei periodi rateali dell’ ANNO “COMMERCIALE 360/360” e il nuovotasso mensile NON equivalente determinato con l’equazione del PRINCIPIO DI EQUIVALENZA del REGIME SEMPLICE, si evidenzia sia lamanipolazione della verità matematicasia la conseguenteincongruente interpretazione giuridica espressa nellemotivazionidell’ordinanza della Cassazione Civile del 19/03/2025 n. 7382 nella parte in cui si afferma, con un rinvioobiter dictumai principi di diritto espressi dalla CASSAZIONE CIVILE, SEZIONI UNITE, SENTENZA DEL 29-05-2024 N. 15130, che “tali principi trovano parimenti applicazione anche nel caso in cui il tasso convenuto nel piano di ammortamento standardizzato non sia FISSO ma VARIABILE, ancorato ovviamente ad un indice predeterminato, dal momento che, laddove la quota di interessi dovuta per ciascuna rata sia calcolata applicando il tasso convenuto solo sul capitale residuo, è perciò stesso escluso l’anatocismo, e ciò che cambierà sarà solo la quantificazione degli interessi dovuti: e cioè, se il tasso previsto nel mutuo con piano di ammortamento standardizzato alla francese è variabile, l’importo complessivo della rata, con la cadenza temporale di volta in volta prevista, varierà, in positivo o in negativo, in base all’andamento del tasso di interesse di riferimento, comportando di conseguenza un aumento o una riduzione della quota di interessi della rata medesima“.

CONSIDERAZIONI MATEMATICHE-GIURIDICHE RELATIVE AL MUTUO IPOTECARIO DEL 10 MAGGIO 2005

STRALCIO DELLA PERIZIA SUI FINANZIAMENTI RATEALI

INDETERMINATEZZA CONTRATTUALE IN GENERALE DELLA CLAUSOLA RELATIVA AL TASSO ANNUO CORRISPETTIVO E AL TASSO ANNUO DI MORA

Con l’atto di MUTUO IPOTECARIO del 10/05/2005 i Bancari latu sensu di CASSA DI RISPARMIO DI LUCCA SPA NON hanno previsto espressamente:

- In merito agli INTERESSI CORRISPETTIVI di AMMORTAMENTO, il REGIME COMPOSTO DEGLI INTERESSI adottato per la precisazione della prima rata costante posticipata di euro1.818,80;

- In merito agli INTERESSI CORRISPETTIVI di AMMORTAMENTO, la METODOLOGIA DI CALCOLO adottata per la precisazione della prima rata costante posticipata di euro1.818,80(ANNO CIVILE CORRETTO 365/365 e 366/366 o ANNO CIVILE NON CORRETTO 365/365 e 366/365 o ANNO MISTO 365/360 e 366/360 o ANNO COMMERCIALE 360/360);

- In merito agli INTERESSI CORRISPETTIVI di AMMORTAMENTO, l’aliquota del TASSO PERIODALEmensile usata per la precisazione della prima rata costante posticipata di euro1.818,80;

- In merito agli INTERESSI CORRISPETTIVI di AMMORTAMENTO, laMETODOLOGIA DI CALCOLOdella percentuale del TASSO PERIODALE mensile usato per la precisazione della prima rata costante posticipata di euro1.818,80(si rinvia all’articolo del PROTOTIPO FOGLIO INFORMATIVO MUTUI in vigore dal 10/09/2009 al 31/10/2016);

- In merito agli INTERESSI MORATORI, la METODOLOGIA DI CALCOLO da utilizzare per il calcolo degli stessi (ANNO CIVILE CORRETTO 365/365 e 366/366 o ANNO CIVILE NON CORRETTO 365/365 e 366/365 o ANNO MISTO 365/360 e 366/360 o ANNO COMMERCIALE 360/360);

- In merito agli INTERESSI MORATORI, l’aliquota del TASSO PERIODALEda utilizzare per il calcolo degli stessi;

- In merito agli INTERESSI MORATORI, laMETODOLOGIA DI CALCOLOdella percentuale del TASSO PERIODALEda utilizzare per il calcolo degli stessi.

In particolare, la mancata previsione contrattuale sia della “percentuale del tasso di interesse in ragione di un periodo di tempo determinato” sia del “criterio di calcolo” dell’aliquota dei tassi di interesse mensile fa venire meno il requisito di determinabilità imposto sia dall’art. 1284, comma 3, c.c. sia dell’art. 1346 c.c..

Per confermare la mancanza del requisito determinabilità previsto dal Codice Civile alla data del contratto del 10/05/2005, si evidenzia che l’art. 117, comma 4, del TUB in vigore dal 01/01/1994 a oggi nel prevedere che “I contratti indicano il tasso d’interesse e OGNI altro prezzo e condizione praticati”, alimenta una pretesa normativa ulteriore rispetto a quella della semplice presenza delle clausole nel documento contrattuale, esigendo l’indicazione il più possibile precisa delle condizioni in contratto perché la completezza – o autosufficienza – del testo contrattuale non si commisura solo sul numero delle clausole scritte, ma altresì sul contenuto esposto da ciascuna di esse. In altre parole, anche se il Giudice Adito non si pronunci sull’evidenza che il sistema “FRANCESE” adottato dai Bancari latu sensu sia nel REGIME ANATOCISTICO, la sola esistenza delle “lacune” contrattuali citate certifica la nullità parziale ex art. 1419, comma 2, c.c. sia della clausola pattizia relativa al TASSO ANNUO dell’INTERESSE CORRISPETTIVO sia della clausola pattizia relativa al TASSO ANNUO dell’INTERESSE MORATORIO a causa della loro INDETERMINATEZZA CONTRATTUALE in GENERALE indipendentemente, quindi, dal REGIME DEGLI INTERESSI applicato in contratto.

In questo senso si sono espressi la sentenza della Cassazione del 20/02/2003 n. 2593, la sentenza della Cassazione del 27/11/2014 n. 25205,la sentenza della Cassazione del 30/03/2018 n. 8028, la sentenza della Cassazione del 25/06/2019 n. 16907 e l’ordinanza della Cassazione del 21/06/2021 n. 18275.

Pertanto, si evidenzia sia lamanipolazione della verità matematicasia la conseguenteincongruente interpretazione giuridica espressa nellemotivazionidell’ordinanza della Cassazione Civile del 19/03/2025 n. 7382 nella parte in cui si afferma, con un rinvioobiter dictumai principi di diritto espressi dalla CASSAZIONE CIVILE, SEZIONI UNITE, SENTENZA DEL 29-05-2024 N. 15130, che “ii) se il piano di ammortamento riporta “la chiara e inequivoca indicazione dell’importo erogato, della durata del prestito, del tasso di interesse nominale (TAN) ed effettivo (TAEG), della periodicità (numero e composizione) delle rate di rimborso con la loro ripartizione per quote di capitale e di interessi”, neppure sorge alcun vulnus in termini di trasparenza, giacché il mutuatario ha integrale cognizione, nei limiti di ciò che è possibile, degli elementi, giuridici ed economici, del contratto. Né rileva, in senso contrario, che, per sua natura, il piano di ammortamento di un mutuo a tasso variabile non possa che essere indicativo, recando una mera ipotesi proiettiva dell’ammontare finale dell’importo da restituire, sulla base del tasso individuato al momento della conclusione del contratto: il mutuatario, entro detti limiti, può difatti rappresentarsi quale sarà la somma finale da restituire per interessi sulla base dell’unico parametro noto e disponibile al momento della pattuizione, effettuando quella comparazione tra le possibili offerte sul mercato, che è la principale delle facoltà in funzione delle quali il presidio della trasparenza delle condizioni opera. Salvo a non voler percorrere l’unica alternativa astrattamente praticabile, ma che si menziona evidentemente solo ad absurdum, consistente in un intervento del legislatore volto a negare in sé stessa la liceità tout court dei mutui a tasso variabile.“

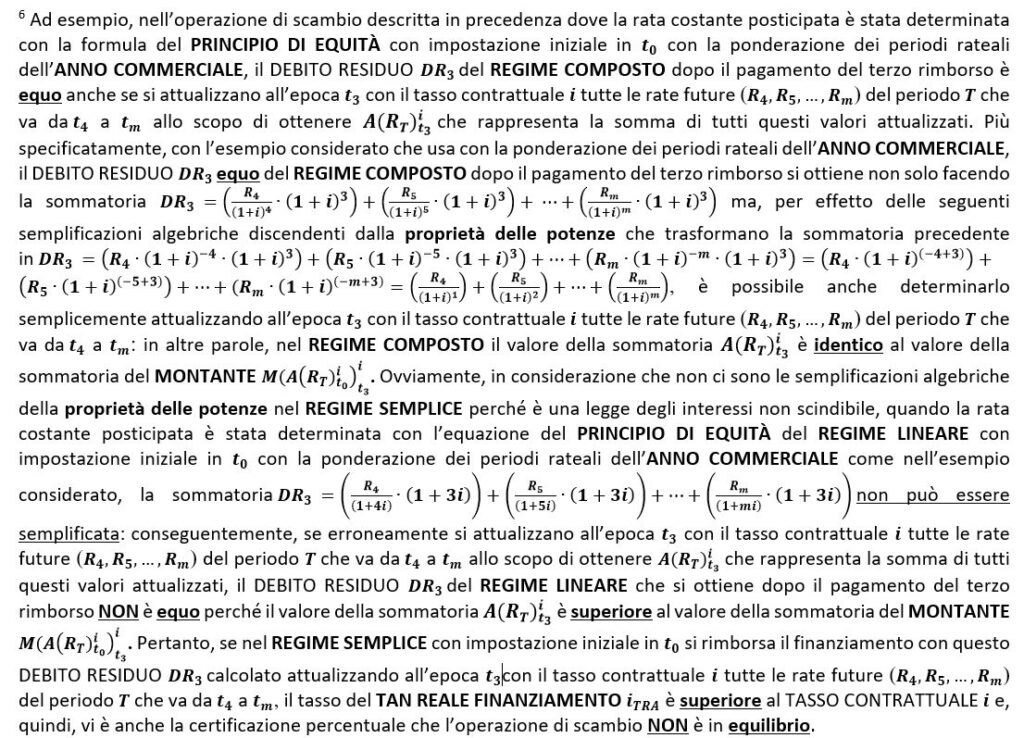

INDETERMINATEZZA CONTRATTUALE IN COMPOSTO DELLA CLAUSOLA RELATIVA AL TASSO ANNUO CORRISPETTIVO

Come si è rilevato in precedenza, i Bancari latu sensu di CASSA DI RISPARMIO DI LUCCA SPA per determinare la prima rata costante posticipata di euro1.818,80hanno impiegato la formula del PRINCIPIO DI EQUITÀ del REGIME COMPOSTO del sistema “FRANCESE” (NB: nomen iuris NON previsto espressamente per il calcolo degli INTERESSI CORRISPETTIVI) che applica la ponderazione dei periodi rateali dell’ ANNO “COMMERCIALE 360/360” (NB: la modalità di conteggio NON è prevista espressamente per il calcolo degli INTERESSI CORRISPETTIVI) e il tasso mensile NON equivalente dello 0,313% determinato con l’equazione del PRINCIPIO DI EQUIVALENZA del REGIME SEMPLICE dal tasso annuo nominale del 3,756% (NB: né l’aliquota del tasso periodale né la modalità di calcolo della stessa sono previste espressamente nelle norme pattizie per il calcolo degli INTERESSI CORRISPETTIVI).

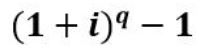

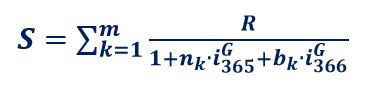

Da un punto di vista matematico, si ricorda che, qualora gli INTERESSI CORRISPETTIVI siano conteggiati durante l’anno, è necessario rispettare il PRINCIPIO DI EQUIVALENZA che permette di operare trasformazioni equipollenti su scale temporali differenti poiché impone che due tassi, riferiti ad archi temporali diversi, sono equivalenti quando alla fine di uno stesso periodo preso come riferimento producono UGUALE IMPORTO d’interesse: se si applica il REGIME COMPOSTO, per determinare il tasso periodale equivalente occorre impiegare l’equazione del PRINCIPIO DI EQUIVALENZA del REGIME COMPOSTO

Conseguentemente, nell’ipotesi che il Giudice Adito non accerti e dichiari giudizialmente la violazione degli artt. 821, comma 3, 1284, comma 1, e 1374 c.c. del combinato disposto delle norme pattizie illustrate in precedenza che sanciscono implicitamente l’applicazione del sistema “FRANCESE” pur riconoscendo che lo stesso è inequivocabilmente nel REGIME ANATOCISTICO, la nullità della clausola pattizia relativa al tasso annuo CORRISPETTIVO per INDETERMINATEZZA CONTRATTUALE sussiste anche nel REGIME COMPOSTO degli interessi perché l’uso del tasso mensile NON equivalente dello 0,313%fa venire meno il requisito di determinabilità imposto sia dall’art. 1284, comma 3, c.c. sia dell’art. 1346 c.c.

Per confermare la mancanza del requisito determinabilità previsto dal Codice Civile alla data del contratto del 10/05/2005, si evidenzia che l’art. 117, comma 4, del TUB in vigore dal 01/01/1994 a oggi nel prevedere che “I contratti indicano il tasso d’interesse e OGNI altro prezzo e condizione praticati”, alimenta una pretesa normativa ulteriore rispetto a quella della semplice presenza delle clausole nel documento contrattuale, esigendo l’indicazione il più possibile precisa delle condizioni in contratto perché la completezza – o autosufficienza – del testo contrattuale non si commisura solo sul numero delle clausole scritte, ma altresì sul contenuto esposto da ciascuna di esse. Non solo, l’Organo di Vigilanza con la Normativa di Trasparenza tempo per tempo vigente dà la sua versione nomofilattica dell’art. 117, comma 4, del TUB in vigore dal 01/01/1994 a oggi stabilendo cosa il regolamento contrattuale deve contenere espressamente per non comportare l’INDETERMINATEZZA CONTRATTUALE della clausola relativa al TASSO ANNUO dell’INTERESSE CORRISPETTIVO nel REGIME COMPOSTO degli interessi. In particolare, nella normativa del “All. 4B Prototipo di foglio informativo del MUTUO FONDIARIO (D.P.R. 21 GENNAIO 1976 N. 7) offerto a consumatori” in vigore dal 10/09/2009 al 31/10/2016 vi è l’obbligo giuridico, esplicitato nelle note di redazione, che “(5) Se nel piano di ammortamento si applica il regime di capitalizzazione composta degli interessi, la conversione del tasso di interesse annuale i1 nel corrispondente tasso di interesse infrannuale i2 (e viceversa) segue la seguente formula di equivalenza intertemporale i2 = (1+i1)^t1/t2 – 1” , cioè l’equazione del PRINCIPIO DI EQUIVALENZA del REGIME COMPOSTO necessaria per il calcolo del tasso periodale equivalente evidenziata sopra.

Ulteriormente, per confermare la mancanza del requisito determinabilità previsto dal Codice Civile alla data del contratto del 10/05/2005, l’art. 6 rubricato “Trasparenza contrattuale” della Delibera del CICR del 09 febbraio 2000 n. 224000 in vigore dal 22/04/2000 al 30/09/2015, Delibera del CICR espressamente richiamata dalla Circolare Banca d’Italia n. 229 del 21 aprile 1999, 9° Aggiornamento del 25 luglio 2003, in vigore dal 01/10/2003 al 31/12/2009, ha stabilito che “I contratti relativi alle operazioni di raccolta del risparmio e di esercizio del credito stipulati dopo l’entrata in vigore della presente delibera indicano la periodicità di capitalizzazione degli interessi e il tasso di interesse applicato. Nei casi in cui è prevista una capitalizzazione infrannuale viene inoltre indicato il valore del tasso, rapportato su base annua, tenendo conto degli effetti della capitalizzazione. Le clausole relative alla capitalizzazione degli interessi non hanno effetto se non sono specificamente approvate per iscritto”.

Ancora, la Normativa di Trasparenza tempo per tempo vigente a far data dall’01/01/2010 stabilisce, in osservanza dell’art. 821, comma 3, c.c., che “Nelle operazioni attive e passive il calcolo degli interessi è eseguito con riferimento alla durata dell’anno civile” che, necessariamente, significa l’obbligo dell’uso del metodo di conteggio dell’ANNO CIVILE “CORRETTO 365/365 E 366/366”.

In definitiva, i Bancari latu sensu di CASSA DI RISPARMIO DI LUCCA SPA, dotati della diligenza qualificata del bonus argentarius ex art. 1176, comma 2, c.c., avendo determinato la prima rata costante posticipata di euro1.818,80espressamente indicata nella parte letterale e nel PDA dell’atto di MUTUO IPOTECARIO attraverso l’applicazione della formula del PRINCIPIO DI EQUITÀ del REGIME COMPOSTO del sistema “FRANCESE” che applica la ponderazione dei periodi rateali dell’ ANNO “COMMERCIALE 360/360” e il tasso mensile NON equivalente dello 0,313% determinato con l’equazione del PRINCIPIO DI EQUIVALENZA del REGIME SEMPLICE dal tasso annuo nominale del 3,756%, per non incorrere nell’INDETERMINATEZZA CONTRATTUALE della clausola pattizia relativa al tasso annuo CORRISPETTIVO avrebbero dovuto indicare nell’atto di MUTUO IPOTECARIO del 10/05/2005 anche l’aliquota del TAE o TASSO ANNUALE EFFETTIVO degli INTERESSI CORRISPETTIVI che non tiene conto delle SPESE E COMMISSIONI, percentuale che avrebbe dovuta essere calcolata con le regole matematiche corrette del previsto REGIME ANATOCISTICO.

Pertanto, in considerazione che l’obbligatorio art. 821, comma 3, c.c. stabilisce la ponderazione dei periodi rateali dell’ANNO CIVILE “CORRETTO 365/365 E 366/366”, l’aliquota del TAN REALE AMMORTAMENTO calcolato con l’equazione del PRINCIPIO DI EQUITÀ con impostazione iniziale in t_0 del REGIME COMPOSTO

che usa la ponderazione dei periodi rateali dell’ANNO CIVILE “CORRETTO 365/365 E 366/366”, i tassi giornalieri equivalenti calcolati con la formula del PRINCIPIO DI EQUIVALENZA del REGIME COMPOSTO, la data del contratto del 10/05/2005 e la data di primo pagamento del 10/06/2005 della prima rata costante posticipata di euro1.818,80è pari al3,819847458577%, cioè una percentuale diversa e più alta di quella del tasso annuo nominale del 3,756%.

Di seguito, il prospetto determinato con la nostra PIATTAFORMA DI VALUTAZIONE E CALCOLO IN LOCALE MUTUI ma anche il SOFTWARE GRATUITO DEL SITO prevede questo calcolo.

La correttezza matematica dell’aliquota del3,819847458577%si prova calcolando con i medesimi parametri appena evidenziati la rata costante mensile posticipata di euro1.818,80.

Di seguito, il prospetto determinato con la nostra PIATTAFORMA DI VALUTAZIONE E CALCOLO IN LOCALE MUTUI ma anche il SOFTWARE GRATUITO DEL SITO prevede questo calcolo.

La mancata indicazione della percentuale del3,819847458577%del TAE o TASSO ANNUALE EFFETTIVO degli INTERESSI CORRISPETTIVI che non tiene conto delle SPESE E COMMISSIONI calcolata con le regole matematiche corrette del REGIME ANATOCISTICO non può essere sostituita dall’aliquota del TAEG o TASSO ANNUALE EFFETTIVO GLOBALE degli INTERESSI CORRISPETTIVI che tiene conto delle SPESE E COMMISSIONI, che nella fattispecie concreta è sancita dalla norma contrattuale “Articolo 6 (Indicatore Sintetico di Costo) … (…) … l’Indicatore Sintetico di Costo (I.S.C.) per il presente finanziamento è, alla data odierna, pari al 3,925% annuo.”, aliquota calcolata con le regole matematiche del previsto REGIME ANATOCISTICO.

Infatti, secondo l’ordinanza della Cassazione del 22-05-2023 n. 14000 “4.3. Proprio perché svolge una mera funzione di pubblicità e trasparenza, l’ISC non costituisce un tasso di interesse, un prezzo o una condizione economica direttamente applicabile al contratto: non rientra, dunque, nelle nozioni di “tassi, prezzi e condizioni” cui esclusivamente fa riferimento l’art. 117, comma 6 TUB. Tale impostazione giuridica è del tutto coerente con il principio di diritto – cui il Collegio intende dare continuità – enunciato da Cass. n. 39169/2021, … (…) … D’altra parte, la sanzione della nullità, per la mancata o non corretta indicazione dell’ISC/TAEG, è prevista nel nostro ordinamento esclusivamente per il caso del CREDITO AL CONSUMO, nell’ambito della cui disciplina l’art. 125 bis, comma 6 TUB … (…) …“

Se i Bancari latu sensu di CASSA DI RISPARMIO DI LUCCA SPA avessero usato il tasso annuo nominale del 3,756% con l’equazione del PRINCIPIO DI EQUITÀ con impostazione iniziale in t_0 del REGIME COMPOSTO

che usa la ponderazione dei periodi rateali dell’ANNO CIVILE “CORRETTO 365/365 E 366/366”, i tassi giornalieri equivalenti calcolati con la formula del PRINCIPIO DI EQUIVALENZA del REGIME COMPOSTO, la data del contratto del 10/05/2005 e la data di primo pagamento del 10/06/2005, gli stessi avrebbero determinato il diverso e più basso valore numerico della prima rata costante posticipata di euro1.811,15che ha un piano di ammortamento con valori numerici di QUOTE CAPITALE e di QUOTE INTERESSE diversi da quelli precisati in contratto.

Di seguito, il prospetto determinato con la nostra PIATTAFORMA DI VALUTAZIONE E CALCOLO IN LOCALE MUTUI ma anche il SOFTWARE GRATUITO DEL SITO prevede questo calcolo.

Hanno riconosciuto l’INDETERMINATEZZA CONTRATTUALE nel REGIME COMPOSTO degli interessi le seguenti decisioni: Tribunale di Massa, ordinanza del collegio di sospensione per opposizione del 23/03/2016; Tribunale di Lucca, sentenza del 10/05/2018 n. 763; Corte d’Appello di Torino, sentenza del 16/04/2018 n. 699 (MUTUO FONDIARIO (D.P.R. 21 gennaio 1976 n. 7)); Tribunale di Cremona, sentenza del 11/03/2019 n. 177; Tribunale Di Cremona, sentenza del 18/03/2019 n. 201; Tribunale di Cremona, sentenza del 27/03/2019 n. 221; Tribunale di Cremona, sentenza del 28/03/2019 n. 227; Tribunale di Cremona, sentenza del 23/04/2019 n. 287; Tribunale di Roma, sentenza del 01/06/2019 n. 1599; Corte d’Appello di Genova, sentenza del 28/04/2020 n. 410; Tribunale di Lucca, sentenza del 10/06/2020 n. 476; Tribunale di Massa, sentenza del 05/08/2020 n. 384; Corte d’Appello di Bari, sentenza del 03/11/2020 n. 1890; Tribunale di Firenze, sentenza del 17/03/2021 n. 704 (MUTUO FONDIARIO (D.P.R. 21 gennaio 1976 n. 7)); Corte di Cassazione Civile, sentenza del 13/05/2021 n. 12889 (MUTUO FONDIARIO (D.P.R. 21 gennaio 1976 n. 7)); Tribunale di Brindisi, sentenza del 21/05/2021 n. 709; Tribunale di Massa, ordinanza del collegio di sospensione per opposizione del 04/06/2021; Tribunale di Nola, sentenza ex art. 281sexies c.p.c. del 09/12/2021; Corte di Cassazione Civile, ordinanza del 10/02/2022 n. 4321; Tribunale di Campobasso, sentenza del 18/03/2022 n. 156, Tribunale di Roma, sentenza del 19/05/2022 ex art. 281sexies c.p.c., Tribunale di Velletri, sentenza del 30/05/2022 n. 1098, Corte d’Appello di Bari, sentenza del 13/01/2023 n. 28, Tribunale di Bergamo, sentenza del 21/03/2023 ex art. 281sexies c.p.c., Tribunale di Teramo, sentenza del 14/04/2023 n. 364, il Tribunale di Massa con le sentenze del 25/09/2023 n. 537, del 09/10/2023 n. 588, del 26/10/2023 n. 642 e del 13/02/2024 n. 124, il Tribunale di Vicenza con la sentenza del 24/04/2024 n. 918.

Pertanto, si evidenzia sia lamanipolazione della verità matematicasia la conseguenteincongruente interpretazione giuridica espressa nellemotivazionidell’ordinanza della Cassazione Civile del 19/03/2025 n. 7382 nella parte in cui si afferma, con un rinvioobiter dictumai principi di diritto espressi dalla CASSAZIONE CIVILE, SEZIONI UNITE, SENTENZA DEL 29-05-2024 N. 15130, che “ii) se il piano di ammortamento riporta “la chiara e inequivoca indicazione dell’importo erogato, della durata del prestito, del tasso di interesse nominale (TAN) ed effettivo (TAEG), della periodicità (numero e composizione) delle rate di rimborso con la loro ripartizione per quote di capitale e di interessi”, neppure sorge alcun vulnus in termini di trasparenza, giacché il mutuatario ha integrale cognizione, nei limiti di ciò che è possibile, degli elementi, giuridici ed economici, del contratto. Né rileva, in senso contrario, che, per sua natura, il piano di ammortamento di un mutuo a tasso variabile non possa che essere indicativo, recando una mera ipotesi proiettiva dell’ammontare finale dell’importo da restituire, sulla base del tasso individuato al momento della conclusione del contratto: il mutuatario, entro detti limiti, può difatti rappresentarsi quale sarà la somma finale da restituire per interessi sulla base dell’unico parametro noto e disponibile al momento della pattuizione, effettuando quella comparazione tra le possibili offerte sul mercato, che è la principale delle facoltà in funzione delle quali il presidio della trasparenza delle condizioni opera. Salvo a non voler percorrere l’unica alternativa astrattamente praticabile, ma che si menziona evidentemente solo ad absurdum, consistente in un intervento del legislatore volto a negare in sé stessa la liceità tout court dei mutui a tasso variabile.“

INDETERMINATEZZA CONTRATTUALE IN SEMPLICE DELLA CLAUSOLA RELATIVA AL TASSO ANNUO CORRISPETTIVO

Nell’ipotesi che il Giudice Adito accerti e dichiari giudizialmente la violazione degli artt. 821, comma 3, 1284, comma 1, e 1374 c.c. del combinato disposto delle norme pattizie illustrate in precedenza che sanciscono implicitamente l’applicazione del sistema “FRANCESE” riconoscendo che lo stesso non solo è inequivocabilmente nel REGIME ANATOCISTICO ma è anche illegale, la nullità della clausola pattizia relativa al tasso annuo CORRISPETTIVO per INDETERMINATEZZA CONTRATTUALE sussiste nel REGIME SEMPLICE degli interessi perchè l’uso del REGIME COMPOSTO fa venire meno il requisito di determinabilità imposto sia dall’art. 1284, comma 3, c.c. sia dell’art. 1346 c.c..

Si evidenzia che con le norme pattizie i Bancari latu sensu di CASSA DI RISPARMIO DI LUCCA SPA, dotati della diligenza qualificata del bonus argentarius ex art. 1176, comma 2, c.c., hanno chiaramente imposto la formula del PRINCIPIO DI EQUITÀ del REGIME COMPOSTO del sistema FRANCESE anche perché NON hanno fissato pattiziamente in maniera espressa il vincolo di “un’epoca di riferimento” (si rinvia all’articolo LEVI 1953-1959 VINCOLO EPOCA DI RIFERIMENTO) necessario se gli stessi avessero voluto applicare effettivamente il lecito REGIME SEMPLICE previsto dalla mai derogata disposizione imperativa dell’art. 821, comma 3, c.c.. Conseguentemente, questa la violazione da parte delle norme del contratto comporta la sostituzione, ai sensi del combinato disposto degli artt. 1374 e 1419, comma 2, c.c., delle clausole contrattuali espresse o implicite perché di fatto applicate che prescrivono l’uso della formula del PRINCIPIO DI EQUITÀ del REGIME COMPOSTO con altre che prescrivono l’uso della formula del PRINCIPIO DI EQUITÀ del REGIME SEMPLICE: mancando l’espressa previsione del vincolo di “un’epoca di riferimento”, il Giudice Adito potrebbe decretare il ricalcolo della rata costante posticipata nel REGIME LINEARE sia con il PRINCIPIO DI EQUITÀ con impostazione iniziale in t_0 sia con quello con impostazione finale in t_m.

In realtà, nel rinviare sia all’articolo SOLO IL REGIME SEMPLICE CON IMPOSTAZIONE INIZIALE IN t_0 CON LA PONDERAZIONE DEI PERIODI RATEALI DELL’ANNO CIVILE CORRETTO RISPETTA AD OGNI ISTANTE TEMPORALE L’ART. 821, COMMA 3, CODICE CIVILE sia all’articolo EVIDENZIAZIONE MATEMATICA EMPIRICA DEL PERCHÈ IL REGIME SEMPLICE CON IMPOSTAZIONE FINALE IN t_m NON È COERENTE AD OGNI ISTANTE TEMPORALE AL VALORE DEL MONTANTE DEL REGIME SEMPLICE sia all’articolo LA VERITÀ STORICA MATEMATICA È COMPROMESSA DAL “SUICIDIO” DOTTRINALE DEL TEAM ANNIBALI ATTUARIALE sia all’articolo IL PROF. CARLO MARI PROVA DA UN PUNTO DI VISTA MATEMATICO IL “SUICIDIO” DOTTRINALE DEL TEAM ANNIBALI ATTUARIALE, il Giudice Adito deve decretare ex art. 821, comma 3, c.c. il ricalcolo della rata costante posticipata nel REGIME LINEARE con l’equazione del PRINCIPIO DI EQUITÀ con impostazione iniziale in t_0 sia in aderenza all’interpretazione corretta ex art. 12 delle preleggi del codice civile degli artt. 821, comma 3, e 1374 c.c. sia in aderenza ai principi di diritto sanciti dalla Corte di Cassazione Sezioni Unite del 23/11/1974 n. 3797 sia in aderenza ai principi di diritto sanciti dal Dott. Domenico Provenzano nella sentenza del Tribunale di Massa del 09/10/2023 n. 588.

In altre parole, i Bancari latu sensu di CASSA DI RISPARMIO DI LUCCA SPA, dotati della diligenza qualificata del bonus argentarius ex art. 1176, comma 2, c.c., avendo determinato la prima rata costante posticipata di euro1.818,80espressamente indicata nella parte letterale e nel PDA dell’atto di MUTUO IPOTECARIO attraverso l’applicazione della formula del PRINCIPIO DI EQUITÀ del REGIME COMPOSTO del sistema “FRANCESE” che applica la ponderazione dei periodi rateali dell’ ANNO “COMMERCIALE 360/360” e il tasso mensile NON equivalente dello 0,313% determinato con l’equazione del PRINCIPIO DI EQUIVALENZA del REGIME SEMPLICE dal tasso annuo nominale del 3,756%, per non incorrere nell’INDETERMINATEZZA CONTRATTUALE della clausola pattizia relativa al tasso annuo CORRISPETTIVO avrebbero dovuto indicare nell’atto di MUTUO IPOTECARIO del 10/05/2005 anche l’aliquota del TAE o TASSO ANNUALE EFFETTIVO degli INTERESSI CORRISPETTIVI che non tiene conto delle SPESE E COMMISSIONI, percentuale che avrebbe dovuta essere calcolata con le regole matematiche corrette del REGIME SEMPLICE con impostazione iniziale in t_0.

Pertanto, in considerazione che l’obbligatorio art. 821, comma 3, c.c. stabilisce la ponderazione dei periodi rateali dell’ANNO CIVILE “CORRETTO 365/365 E 366/366”, l’aliquota del TAN REALE AMMORTAMENTO calcolato con l’equazione del PRINCIPIO DI EQUITÀ con impostazione iniziale in t_0 del REGIME SEMPLICE

che usa la ponderazione dei periodi rateali dell’ANNO CIVILE “CORRETTO 365/365 E 366/366”, i tassi giornalieri equivalenti calcolati con la formula del PRINCIPIO DI EQUIVALENZA del REGIME SEMPLICE, la data del contratto del 10/05/2005 e la data di primo pagamento del 10/06/2005 della prima rata costante posticipata di euro1.818,80è pari al4,482598211771%, cioè una percentuale diversa e più alta di quella del tasso annuo nominale del 3,756%.

Di seguito, il prospetto determinato con la nostra PIATTAFORMA DI VALUTAZIONE E CALCOLO IN LOCALE MUTUI ma anche il SOFTWARE GRATUITO DEL SITO prevede questo calcolo.

La correttezza matematica dell’aliquota del4,482598211771%si prova calcolando con i medesimi parametri appena evidenziati la rata costante mensile posticipata di euro1.818,80.

Di seguito, il prospetto determinato con la nostra PIATTAFORMA DI VALUTAZIONE E CALCOLO IN LOCALE MUTUI ma anche il SOFTWARE GRATUITO DEL SITO prevede questo calcolo.

Anche in questo caso, la mancata indicazione della percentuale del4,482598211771%del TAE o TASSO ANNUALE EFFETTIVO degli INTERESSI CORRISPETTIVI che non tiene conto delle SPESE E COMMISSIONI calcolata con le regole matematiche corrette del REGIME SEMPLICE con impostazione iniziale in t_0 non può essere sostituita dall’aliquota del TAEG o TASSO ANNUALE EFFETTIVO GLOBALE degli INTERESSI CORRISPETTIVI che tiene conto delle SPESE E COMMISSIONI, che nella fattispecie concreta è sancita dalla norma contrattuale “Articolo 6 (Indicatore Sintetico di Costo) … (…) … l’Indicatore Sintetico di Costo (I.S.C.) per il presente finanziamento è, alla data odierna, pari al 3,925% annuo“ calcolata con le regole matematiche del previsto REGIME ANATOCISTICO.

Se i Bancari latu sensu di CASSA DI RISPARMIO DI LUCCA SPA avessero usato il tasso annuo nominale del 3,756% con l’equazione del PRINCIPIO DI EQUITÀ con impostazione iniziale in t_0 del REGIME SEMPLICE

che usa la ponderazione dei periodi rateali dell’ANNO CIVILE “CORRETTO 365/365 E 366/366”, i tassi giornalieri equivalenti calcolati con la formula del PRINCIPIO DI EQUIVALENZA del REGIME SEMPLICE, la data del contratto del 10/05/2005 e la data di primo pagamento del 10/06/2005, gli stessi avrebbero determinato il diverso e più basso valore numerico della prima rata costante posticipata di euro1.753,45che ha un piano di ammortamento con valori numerici di QUOTE CAPITALE e di QUOTE INTERESSE diversi da quelli precisati in contratto.

Di seguito, il prospetto determinato con la nostra PIATTAFORMA DI VALUTAZIONE E CALCOLO IN LOCALE MUTUI ma anche il SOFTWARE GRATUITO DEL SITO prevede questo calcolo.

Per mero tuziorismo, l’aliquota del TAN REALE AMMORTAMENTO ex art. 117, comma 4, TUB calcolato con l’equazione del PRINCIPIO DI EQUITÀ con impostazione finale in t_m del REGIME SEMPLICE

che usa la ponderazione dei periodi rateali dell’ANNO CIVILE “CORRETTO 365/365 E 366/366”, i tassi giornalieri equivalenti calcolati con la formula del PRINCIPIO DI EQUIVALENZA del REGIME SEMPLICE, la data del contratto del 10/05/2005 e la data di primo pagamento del 10/06/2005 della prima rata costante posticipata di euro1.818,80è pari al5,91176782950190%, cioè una percentuale diversa e più alta di quella del tasso annuo nominale del 3,756%.

Di seguito, il prospetto determinato con la nostra PIATTAFORMA DI VALUTAZIONE E CALCOLO IN LOCALE MUTUI ma anche il SOFTWARE GRATUITO DEL SITO prevede questo calcolo.

La correttezza matematica dell’aliquota del5,91176782950190%si prova calcolando con i medesimi parametri appena evidenziati la rata costante mensile posticipata di euro1.818,80.

Di seguito, il prospetto determinato con la nostra PIATTAFORMA DI VALUTAZIONE E CALCOLO IN LOCALE MUTUI ma anche il SOFTWARE GRATUITO DEL SITO prevede questo calcolo.

Hanno riconosciuto l’INDETERMINATEZZA CONTRATTUALE nel REGIME SEMPLICE degli interessi le seguenti decisioni: Tribunale di Campobasso, sentenza del 22/02/2016 n. 108; Tribunale di Cremona, sentenza del 18/03/2019 n. 201; Tribunale di Cremona, sentenza del 11/03/2019 n. 177; Corte d’Appello di Campobasso, sentenza del 05/12/2019 n. 412; Tribunale di Campobasso, sentenza del 26/03/2020 n. 158; Tribunale di Lucca, sentenza del 10/06/2020 n. 476; Tribunale di Massa, sentenza del 05/08/2020 n. 384; Tribunale di Campobasso, sentenza del 06/11/2020 n. 528; Tribunale di Cremona, sentenza del 12/01/2022 n. 8; Tribunale di Vicenza, sentenza del 03/02/2022 n. 170; Tribunale di Campobasso, sentenza del 18/03/2022 n. 156, Tribunale di Teramo, sentenza del 14/04/2023 n. 364, il Tribunale di Massa con le sentenze del 25/09/2023 n. 537, del 09/10/2023 n. 588, del 26/10/2023 n. 642 e del 13/02/2024 n. 124.

Pertanto, si evidenzia sia lamanipolazione della verità matematicasia la conseguenteincongruente interpretazione giuridica espressa nellemotivazionidell’ordinanza della Cassazione Civile del 19/03/2025 n. 7382 nella parte in cui si afferma, con un rinvioobiter dictumai principi di diritto espressi dalla CASSAZIONE CIVILE, SEZIONI UNITE, SENTENZA DEL 29-05-2024 N. 15130, che “ii) se il piano di ammortamento riporta “la chiara e inequivoca indicazione dell’importo erogato, della durata del prestito, del tasso di interesse nominale (TAN) ed effettivo (TAEG), della periodicità (numero e composizione) delle rate di rimborso con la loro ripartizione per quote di capitale e di interessi”, neppure sorge alcun vulnus in termini di trasparenza, giacché il mutuatario ha integrale cognizione, nei limiti di ciò che è possibile, degli elementi, giuridici ed economici, del contratto. Né rileva, in senso contrario, che, per sua natura, il piano di ammortamento di un mutuo a tasso variabile non possa che essere indicativo, recando una mera ipotesi proiettiva dell’ammontare finale dell’importo da restituire, sulla base del tasso individuato al momento della conclusione del contratto: il mutuatario, entro detti limiti, può difatti rappresentarsi quale sarà la somma finale da restituire per interessi sulla base dell’unico parametro noto e disponibile al momento della pattuizione, effettuando quella comparazione tra le possibili offerte sul mercato, che è la principale delle facoltà in funzione delle quali il presidio della trasparenza delle condizioni opera. Salvo a non voler percorrere l’unica alternativa astrattamente praticabile, ma che si menziona evidentemente solo ad absurdum, consistente in un intervento del legislatore volto a negare in sé stessa la liceità tout court dei mutui a tasso variabile.“

INDETERMINATEZZA CONTRATTUALE IN SEMPLICE DELLA CLAUSOLA RELATIVA AL TASSO ANNUO MORATORIO

Nell’ipotesi che il Giudice Adito accerti e dichiari giudizialmente la violazione degli artt. 821, comma 3, 1284, comma 1, e 1374 c.c. del combinato disposto delle norme pattizie illustrate in precedenza che sanciscono implicitamente l’applicazione del sistema “FRANCESE” riconoscendo che lo stesso non solo è inequivocabilmente nel REGIME ANATOCISTICO ma è anche illegale, la nullità della clausola pattizia relativa al tasso annuo MORATORIO del 5,756%per INDETERMINATEZZA CONTRATTUALE sussiste nel REGIME SEMPLICE degli interessi perchè l’uso del REGIME COMPOSTO fa venire meno il requisito di determinabilità imposto sia dall’art. 1284, comma 3, c.c. sia dell’art. 1346 c.c..

Per evidenziare empiricamente la nullità parziale ex art. 1419, comma 2, c.c. della clausola pattizia relativa all’aliquota del TASSO DI MORA del 5,756%si utilizza sia la prima rata costante posticipata di euro1.818,80espressamente indicata nella parte letterale e nel PDA dell’atto di MUTUO IPOTECARIO sia la prima rata costante posticipata di euro1.753,45determinata con l’equazione del PRINCIPIO DI EQUITÀ con impostazione iniziale in t_0 del REGIME SEMPLICE che usa la ponderazione dei periodi rateali dell’ANNO CIVILE “CORRETTO 365/365 E 366/366”, i tassi giornalieri equivalenti calcolati con la formula del PRINCIPIO DI EQUIVALENZA del REGIME SEMPLICE, la data del contratto del 10/05/2005 e la data di primo pagamento del 10/06/2005 evidenziata sopra.

Dal momento che i Bancari latu sensu con l’eventuale concreto inadempimento incassano il costo inerente alla fase patologica calcolato con la prima rata costante posticipata di euro1.818,80, tale costo deve essere rapportato matematicamente con la prima rata costante posticipata di euro1.753,45allo scopo di stabilire l’effettivo tasso di MORA alla data del contratto del 10/05/2005.

In primis, si deve determinare il costo effettivo su base annua inerente alla fase patologica utilizzando il tasso annuo di MORA del 5,756% tenendo in considerazione sia che il 2005 è un anno normale di 365 giorni sia che i Bancari latu sensu NON hanno previsto il metodo di conteggio. Conseguentemente, dato che implicitamente per gli INTERESSI CORRISPETTIVI è stato utilizzato dalla Banca il metodo di conteggio dell’ANNO “COMMERCIALE 360/360”, si utilizzerà questa metodologia anche per gli INTERESSI MORATORI:

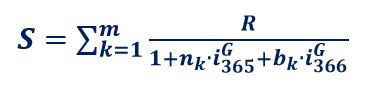

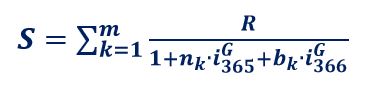

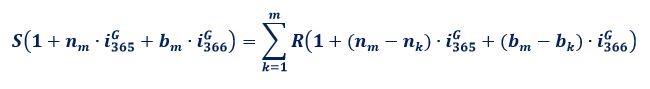

Impiegando la rata costante mensile posticipata corretta ex art. 821, comma 3, c.c. perché precisata nel REGIME SEMPLICE con l’impostazione iniziale in t_0,![]() l’effettivo tasso di MORA alla data del contratto del 10/05/2005 è pari al rapporto

l’effettivo tasso di MORA alla data del contratto del 10/05/2005 è pari al rapporto

Di seguito, il prospetto determinato con la nostra PIATTAFORMA DI VALUTAZIONE E CALCOLO IN LOCALE MUTUI perché il SOFTWARE GRATUITO DEL SITO non prevede questo calcolo.

Conseguentemente, essendo la percentuale dell’effettivo tasso di MORA del 5,9705225697909834896917505500% superiore all’aliquota del TASSO DI MORA del 5,756% del MUTUO IPOTECARIO del 10/05/2005, viene a meno il requisito di determinabilità imposto sia dall’art. 1284, comma 3, c.c. sia dell’art. 1346 c.c..

Per confermare la mancanza del requisito determinabilità previsto dal Codice Civile alla data del contratto del 10/05/2005, si evidenzia che l’art. 117, comma 4, del TUB in vigore dal 01/01/1994 a oggi nel prevedere che “I contratti indicano il tasso d’interesse e OGNI altro prezzo e condizione praticati”, alimenta una pretesa normativa ulteriore rispetto a quella della semplice presenza delle clausole nel documento contrattuale, esigendo l’indicazione il più possibile precisa delle condizioni in contratto perché la completezza – o autosufficienza – del testo contrattuale non si commisura solo sul numero delle clausole scritte, ma altresì sul contenuto esposto da ciascuna di esse.

In altre parole, la percentuale dell’effettivo tasso di MORA del 5,9705225697909834896917505500% alla data del contratto del 10/05/2005 certifica la nullità parziale ex art. 1419, comma 2, c.c. della clausola pattizia relativa al TASSO ANNUO dell’interesse MORATORIO a causa della sua INDETERMINATEZZA CONTRATTUALE se il Giudice Adito riconosce la violazione dell’art. 821, comma 3, c.c. da parte il combinato disposto delle norme pattizie che stabiliscono espressamente o implicitamente l’uso del REGIME COMPOSTO del sistema “FRANCESE” in merito agli INTERESSI CORRISPETTIVI.

SANZIONE CIVILE DELL’INDETERMINATEZZA CONTRATTUALE DELLA CLAUSOLA RELATIVA AL TASSO ANNUO CORRISPETTIVO E AL TASSO ANNUO DI MORA

In primis, si evidenzia che l’art. 127 del TUB, comma 4, nella versione in vigore dal 19/09/2010 al 17/12/2010, e comma 2, nelle versioni in vigore dal 18/12/2010 a oggi, stabilisce che “Le nullità previste dal presente titolo operano soltanto a vantaggio del cliente e possono essere rilevate d’ufficio dal giudice”: per conseguenza, la sussistenza di una nullità c.d. “di protezione” ex Titolo VI del TUB deve portare il giudice a decretare la tutela più vantaggiosa per il finanziato se la causa è stata introdotta dopo il 19/09/2010 indipendentemente dalla data di sottoscrizione del contratto perchè l’art. 127 del TUB, comma 4 o comma 2 è una norma di natura processuale e non sostanziale. Conseguentemente, se da un punto di vista empirico la SANZIONE del tasso nominale minimo dei BUONI ORDINARI DEL TESORO ANNUALI dell’art. 117, comma 7 del TUB è più vantaggiosa rispetto alla SANZIONE del TASSO LEGALE VIGENTE ex art. 1284, comma 3, c.c., il giudice scegliendo la SANZIONE CIVILE del TUB non preclude al finanziato la più ampia ed incisiva tutela di natura sanzionatoria.

La SANZIONE dell’INDETERMINATEZZA CONTRATTUALE della clausola relativa al TASSO ANNUO CORRISPETTIVO dell’art. 117, comma 4, comma 6 e comma 7 del TUB in vigore dal 01/01/1994 al 18/09/2010 che stabilisce che “4. I contratti indicano il tasso d’interesse e OGNI altro prezzo e condizione praticati, inclusi, per i contratti di credito, gli eventuali maggiori oneri in caso di mora. … (…) … 6. Sono nulle e si considerano non apposte le clausole contrattuali di rinvio agli usi per la determinazione dei tassi di interesse e di OGNI altro prezzo e condizione praticati nonché quelle che prevedono tassi, prezzi e condizioni più sfavorevoli per i clienti di quelli pubblicizzati. 7. In caso di inosservanza del comma 4 e nelle ipotesi di nullità indicate nel comma 6, si applicano: a) il tasso nominale minimo e quello massimo dei BUONI ORDINARI DEL TESORO ANNUALI o di altri titoli similari eventualmente indicati dal Ministero dell’economia e delle finanze, emessi nei dodici mesi precedenti la conclusione del contratto, rispettivamente per le operazioni attive e per quelle passive; b) gli altri prezzi e condizioni pubblicizzati nel corso della durata del rapporto per le corrispondenti categorie di operazioni e servizi; in mancanza di pubblicità nulla è dovuto” è pari, alla data del 10/05/2005, all’aliquota del 2,160% da applicarsi fino alla data del 18/09/2010 (per verificare i TASSI dei BUONI ORDINARI DEL TESORO ANNUALI, si rinvia al sito della Banca d’Italia e al sito del Ministero dell’Economia e delle Finanze).

Di seguito, il prospetto determinato con la nostra PIATTAFORMA DI VALUTAZIONE E CALCOLO IN LOCALE MUTUI perché il SOFTWARE GRATUITO DEL SITO non prevede questo calcolo.

Ovviamente, a far data dal 19/10/2010 il TASSO ANNUO della SANZIONE CIVILE è variabile perché vige l’art. 117, comma 4, comma 6 e comma 7 del TUB in vigore dal 19/10/2010 a oggi che stabilisce che “4. I contratti indicano il tasso d’interesse e OGNI altro prezzo e condizione, inclusi, per i contratti di credito, gli eventuali maggiori oneri in caso di mora. … (…) … 6. Sono nulle e si considerano non apposte le clausole contrattuali di rinvio agli usi per la determinazione dei tassi di interesse e di OGNI altro prezzo e condizione praticati nonché quelle che prevedono tassi, prezzi e condizioni più sfavorevoli per i clienti di quelli pubblicizzati. 7. In caso di inosservanza del comma 4 e nelle ipotesi di nullità indicate nel comma 6, si applicano: a) il tasso nominale minimo e quello massimo, rispettivamente per le operazioni attive e per quelle passive, dei BUONI ORDINARI DEL TESORO ANNUALI o di altri titoli similari eventualmente indicati dal Ministro dell’economia e delle finanze, emessi nei dodici mesi precedenti la conclusione del contratto o, se più favorevoli per il cliente, emessi nei dodici mesi precedenti lo svolgimento dell’operazione. b) gli altri prezzi e condizioni pubblicizzati per le corrispondenti categorie di operazioni e servizi al momento della conclusione del contratto o, se più favorevoli per il cliente, al momento in cui l’operazione è effettuata o il servizio viene reso; in mancanza di pubblicità nulla è dovuto”.

Di seguito, il prospetto determinato con la nostra PIATTAFORMA DI VALUTAZIONE E CALCOLO IN LOCALE MUTUI perché il SOFTWARE GRATUITO DEL SITO non prevede questo calcolo.

L’ordinanza della Corte di Cassazione del 18/06/2020 n. 11876 stabilisce che “È NULLA PER INDETERMINATEZZA DELL’OGGETTO ai sensi dell’art. 1346 c.c. la clausola relativa agli interessi … (…) … in cui la concreta determinazione del tasso … (…) … dipende dalla mera discrezionalità di una delle parti del contratto e non sia, invece, rimessa ad un elemento esterno al contratto. Sul piano rimediale, la NULLITÀ PER INDETERMINATEZZA DELL’OGGETTO ex art. 1346 c.c. della clausola di un rapporto di CONTO CORRENTE che rimette la determinazione del tasso d’interessi … (…) … alla mera discrezionalità della banca, posta la sua natura generale, è regolata dalla disciplina di diritto comune; NON si applica, invece, la regola dell’art. 117, 7 comma T.u.b., che è riferita testualmente alle sole violazioni dei commi 4 e 6 dello stesso art. 117 T.u.b. e si pone quale rimedio correttivo delle peculiari ipotesi di nullità di protezione previste dal Titolo del T.u.b. dedicato alla trasparenza delle condizioni contrattuali.” In altre parole, per la giurisprudenza di legittimità, la SANZIONE del tasso nominale minimo dei BUONI ORDINARI DEL TESORO ANNUALI dell’art. 117, comma 7 del TUB deve essere applicata nelle ipotesi tassative di nullità c.d. “di protezione” ex Titolo VI del TUB, difettando il presupposto stesso di una sua applicazione analogica in casi non espressamente contemplati: conseguentemente, per le nullità di tipo diverso da quelle c.d. “di protezione” ex Titolo VI del TUB occorre utilizzare il meccanismo di eterointegrazione normativa ex art. 1284, comma 3, c.c. del TASSO LEGALE VIGENTE.

Ora, mentre sono perfettamente delineate normativamente le DUE condizioni dell’art. 117, comma 6 del TUB in vigore dal 01/01/1994 a oggi e, cioè, quella del “rinvio agli usi” e quella di “condizioni più sfavorevoli per i clienti di quelli pubblicizzati”, è meno precisato dal legislatore il significato normativo dell’art. 117, comma 4, del TUB in vigore dal 01/01/1994 a oggi “4. I contratti indicano … (…) … OGNI altro prezzo e condizione praticati”. Nell’evidenziare che la locuzione “determinati per iscritto” ex art. 1284, comma 3, c.c. è identica etimologicamente a quella che stabilisce “i contratti indicano” ex art. 117, comma 4, del TUB, l’interpretazione di “OGNI altro prezzo e condizione praticati” fa rientrare certamente in questa norma non solo l’obbligo di indicazione del TASSO ANNUO EFFETTIVO (TAE) calcolato o nel REGIME COMPOSTO o nel REGIME SEMPLICE degli interessi con la modalità di conteggio e di ponderazione dei periodi rateali dell’ANNO CIVILE “CORRETTO” ex art. 821, comma 3, c.c., ma anche l’obbligo di soddisfare tutte le INDICAZIONI CONTRATTUALI previste dalla Normativa di Trasparenza della Banca d’Italia tempo per tempo vigente: ovviamente, qualora nella Normativa di Trasparenza della Banca d’Italia tempo per tempo vigente vi sia un “CONTRASTO” interpretativo o una “LACUNA” interpretativa rispetto a quanto generalmente previsto dall’art. 117, comma 4, del TUB, l’interprete deve sempre far prevalere quest’ultimo.

Conseguentemente, la corretta SANZIONE dell’INDETERMINATEZZA CONTRATTUALE della clausola relativa al TASSO ANNUO CORRISPETTIVO da utilizzare a far data dallo 01/01/1994 è quella del tasso nominale minimo dei BUONI ORDINARI DEL TESORO ANNUALI dell’art. 117, comma 7 del TUB sia perché lex speciali derogat legi generali sia perché l’interpretazione di “OGNI altro prezzo e condizione praticati” ha un contenuto ampio e generalizzato.

In altre parole, per i finanziamenti rateali sottoscritti dopo l’entrata in vigore del TUB si deve usare il tasso nominale minimo dei BUONI ORDINARI DEL TESORO ANNUALI, quello emesso “nei dodici mesi precedenti la conclusione del contratto” nel periodo dal 01/01/1994 al 18/09/2010 e quello più favorevole fra il minimo dei “dodici mesi precedenti la conclusione del contratto” e il minimo dei “dodici mesi precedenti lo svolgimento dell’operazione” nel periodo dal 19/09/2010 a oggi. In questo ultimo caso, nei finanziamenti rateali la locuzione “svolgimento dell’operazione” coincide con ogni pagamento di RATA o di INTERESSI CORRISPETTIVI di PREAMMORTAMENTO.

Hanno riconosciuto la SANZIONE CIVILE dell’art. 117, comma 7 del TUB per l’INDETERMINATEZZA CONTRATTUALE le seguenti decisioni: Cassazione Civile, sentenza del 07/07/2017 n. 16859; Cassazione Civile, sentenza del 24/12/2020 n. 29576; Cassazione Civile, sentenza del 13/05/2021 n. 12889; Corte d’Appello di Torino, sentenza del 16/04/2018 n. 699(MUTUO FONDIARIO (D.P.R. 21 gennaio 1976 n. 7)); Tribunale di Cremona, sentenza del 11/03/2019 n. 177; Tribunale di Roma, sentenza del 01/06/2019 n. 1599; Corte d’Appello di Genova, sentenza del 28/04/2020 n. 410; Tribunale di Lucca, sentenza del 10/06/2020 n. 476; Tribunale di Prato, sentenza del 17/06/2020 n. 250, Tribunale di Massa, sentenza del 05/08/2020 n. 384; Corte d’Appello di Bari, sentenza del 03/11/2020 n. 1890; Tribunale di Udine, ordinanza di sospensione per opposizione del 04/01/2021; Tribunale di Firenze, sentenza del 17/03/2021 n. 704 (MUTUO FONDIARIO (D.P.R. 21 gennaio 1976 n. 7)); Tribunale di Viterbo, sentenza del 07/06/2021 n. 733; Tribunale di Nola, sentenza ex art. 281sexies c.p.c. del 09/12/2021; Tribunale di Vicenza, sentenza del 03/02/2022 n. 170; Tribunale di Roma, sentenza del 19/05/2022 ex art. 281sexies c.p.c. (MUTUO FONDIARIO (D.P.R. 21 gennaio 1976 n. 7)); Corte d’Appello di Bari, sentenza del 13/01/2023 n. 28; Tribunale di Bergamo, sentenza del 21/03/2023 ex art. 281sexies c.p.c.; Tribunale di Teramo, sentenza del 14/04/2023 n. 364; Tribunale di Lucca, sentenza del 06-05-2024 n. 610.

DETERMINAZIONE DEL DIFFERENZIALE DEGLI INTERESSI CORRISPETTIVI FRA REGIME COMPOSTO E REGIME SEMPLICE SIA AL MOMENTO DEL CONTRATTO (TENTATA TRUFFA) SIA EFFETTIVAMENTE PAGATO (TRUFFA CONSUMATA)

La quantificazione del costo illecito dell’ANATOCISMO degli INTERESSI CORRISPETTIVI al momento del contratto configura oggettivamente l’entità numerica del reato mezzo di TRUFFA nella forma TENTATA mentre la misurazione del costo illecito dell’ANATOCISMO degli INTERESSI CORRISPETTIVI al momento del rimborso di ogni rata configura oggettivamente l’entità numerica del reato mezzo di TRUFFA nella forma CONSUMATA ex art. 640 c.p..

La stretta connessione fra la violazione civilistica del divieto di ANATOCISMO di tipo “GENETICO” ex art. 821, comma 3, c.c. e la commissione del reato di TRUFFA, sia nella forma TENTATA che nella forma CONSUMATA, ha il suo fondamento nella DILIGENZA DEL BUON BANCHIERE ex art. 1176, comma 2, c.c. definita dalle sentenze della Corte di Cass. Civile del 24/09/2009 n. 20543 e del 30/01/2006 n. 1865.

Pertanto, dato che sia i bancari latu sensu dell’intermediario sia i bancari latu sensu di Banca d’Italia possiedono la diligenza professionale del BONUS ARGENTARIUS richiesta dall’esercizio specialistico di un’attività qualificata dal maggior grado di prudenza e attenzione, gli stessi non possono non conoscere che la banale differenza fra il REGIME COMPOSTO e il REGIME SEMPLICE degli interessi concretizza un maggiore incasso di interessi corrispettivi per effetto della composizione degli interessi sugli interessi, non possono non sapere che se si utilizza la formula del PRINCIPIO DI EQUITÀ del REGIME COMPOSTO per determinare il valore della rata di un prestito rateale si ottiene un valore più alto rispetto all’uso dell’equazione del PRINCIPIO DI EQUITÀ del REGIME SEMPLICE perché vi è ANATOCISMO, non possono non avere cognizione che l’utilizzo del meccanismo secondario di anatocismo del tasso NON equivalente periodale con la formula del PRINCIPIO DI EQUITÀ del REGIME COMPOSTO accentua la composizione degli interessi sugli interessi, non possono non avere notizia che l’utilizzo con l’equazione del PRINCIPIO DI EQUITÀ del REGIME COMPOSTO dei meccanismi secondari di anatocismo delle modalità di ponderazione dei periodi rateali diverse da quella dell’ANNO CIVILE “CORRETTO 365/365 E 366/366” ex art. 821, comma 3, c.c. accentua la composizione degli interessi sugli interessi, non possono non avere appreso che l’impiego con la formula del PRINCIPIO DI EQUITÀ del REGIME COMPOSTO di uno qualsiasi degli ARTIFICI CONTABILI che generano ulteriori interessi iniqui rappresenta un meccanismo secondario di anatocismo che accentua la composizione degli interessi sugli interessi e non possono non avere inteso che l’utilizzo congiunto con l’equazione del PRINCIPIO DI EQUITÀ del REGIME COMPOSTO dei vari meccanismi secondari di anatocismo determina un valore ancora più alto di rata.

In definitiva, sia i bancari latu sensu dell’intermediario sia i bancari latu sensu di Banca d’Italia non possono ignorare che se al finanziamento rateale si applica, al posto del lecito REGIME SEMPLICE, l’illecito REGIME COMPOSTO degli interessi, da solo o con i meccanismi secondari di anatocismo, attraverso gli storici AMMORTAMENTI FRANCESE o ITALIANO o attraverso i peculiari AMMORTAMENTI “INVENTATI” dalla prassi commerciale delle banche, vi è un sicuro e non aleatorio maggiore esborso di interessi CORRISPETTIVI da parte del finanziato sia in ogni singola rata pagata sia complessivi e, quindi, vi è un danno certo che realizza una deminutio patrimonii alla persona offesa dal raggiro.